原料药生产数量-原料药生产数量怎么算

题主是否想询问“原料药不同批次产量数量差异原因是什么”?原料质量差异、工艺参数变化。

1、原料质量差异:不同批次的原料可能来自不同的供应商或不同的生产过程,因此其质量和纯度可能存在一定的差异。这些差异可能会导致在制药过程中产量的变化。

2、工艺参数变化:制药过程中的工艺参数,如温度、pH值、反应时间等,可能会因为设备调整、操作人员技术水平等因素而有所不同,这些变化可能会对产量产生影响。

制药工程专业就业前景如何?

原料药对于医药产业链是上游的存在的属性,是保障药品供应、满足人民用药需求的基础,目前各国对于原料药产业的重视程度明显加大。

但是在原料药研发和使用的过程中,很多人都是“开头难、结尾也难”,为了检索药物合成路线,需要查询大量的刊期、论文、专利资料等等,耗时耗力,找到资料搞清一篇文献的合成细节,却找寻不到更多更优质的合成路线;想要购买却找寻不到合适的厂商,想要分析原料药进出口数据,分析市场动态,却没有数据来源。

对此,药融云重磅推出了原料药数据库,集成原料药生产厂商、原料药用量、海关进出口、合成路线,原料药注册信息、登记信息等,实现原料药综合查询的系统,提供全球API供需、市场规模、合成信息一站检索,帮助业内人士快速、高效的完成所需信息的查找与整理。

原料药行业数据分析系统适用于:原料药研发人员、调研人员、高校师生、医药中间体生产企业、有机化学销售员等。

一、查询合成路线,筛选最佳方案

任何一个化合物的合成路线通常都有多条,药物合成也是这样,原料药的合成,最终的目的是要走进工厂批量化的生产,选择一条适合自己生产情况的路线是至关重要。

原料药系统

药融云数据库整合了多条合成方法,包含对应的合成路线、反应条件、中间体、试剂信息。并提供了对应的参考文献,专利溯源。

1、查询合成路线

列如:在合成路线数据库中通过名称搜索“Ezetimibe”合成路线共一百多条。

药物合成路线

2、查询中间体和试剂

除了查询合成路线还可查看每条合成路线中涉及的中间体和试剂,还提供更为详细的原始资料,也可根据下方的参考文献,自行查看。

中间体试剂

二、调研市场需求、为立项/市场分析做参考

1、原料药用量推算

根据每年全球市场制剂用量推算,收载得到6000+原料药用量信息。不同品种、不同企业、不同国家市场下,各个年份中该原料药的详细用量、占比及排行;并包含全局分析模块,清晰展示各品种、区域中该产品的用量对比情况,便于探究某原料药在目标市场近年的大致用量,及分析潜在的客户、竞争企业。

调研市场需求,为立项/市场分做参考

2、查询海关进出口信息

包含了中国、美国、俄罗斯、印度等各国海关进出口货物的货物名称、时间、进口商、出口商、数量及价格等信息,可通过货物名称、海关编码、提单号检索,并支持进出口国家筛选,帮助您方便快捷地了解药物的进出口情况,进行全面市场调研、分析市场动态。

原料药海关进出口

三、生产厂商分布一键查,掌握企业供应竞争布局

在药融云原料药数据库中,可以查询目标产品的全球生产厂商分布,在中国、欧美日韩等五个国家地区的登记注册状态;掌握供应企业、竞争企业布局。

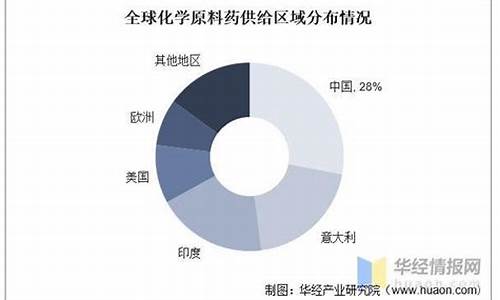

如检索「Ritonavir」,可看到该原料药在全球范围内有近50家企业可生产。中国、印度、意大利、美国等10个国家均有相应的生产企业,其中印度最多,有21家企业可生产;其次为中国,中国安徽、上海、石家庄等省市有十余家企业可生产。

掌握企业供应竞争布局

四、查询注册登记信息,满足更多需求

包含CDE原料药、药用辅料和药材包登记信息、美国DMF注册、欧盟CEP认证、日本MF注册、韩国DMF注册、FDA批准辅料等。

注册登记信息、分析更多需求

药融云原料药行业数据分析系统助力于,原料药市场分析、用量推算,查询合成路线、中间体、试剂等等,助力于业内人士快速查询相关数据。

原料药生产批次怎么算年工作时间

你要明白一点就是:医药产业是永不衰落的朝阳产业,随着人类文明的日趋发达,人们对自身身心健康的要求也越来越高,而对药物品种、质量、数量等方面的需求也会越来越高,所以,在这条路上,肯定有很好的发展。

但是我们这个专业找工作主要有两个方向,一是进车间做技术员,另一个就是作医药代表。我大多数同学现在做的也就是这些工作。当然也可以考公务员进药监局。我建议,如果是女生最好考公务员,男生比较适合做车间技术员。

在校期间可考取药品检验员、营养师等资格证书。

如果学到更高境界,可以从事人类基因组计划、干细胞技术和组织工程、生物信息学、转基因动物和转基因植物、克隆技术、生物芯片、基因治疗和细胞治疗等大批新技术的工作。

从20世纪80年代以来,世界医药市场每年以8-10%的速度增长,中国药品市场以20%左右的速度增长。1994年世界医药市场为2467亿美元,2000年为3500亿美元,预计2020年将突破10000亿美元。这一数字远高于其它化学工业的增长水平。

而且,我国现有药品制剂和原料药生产企业5082家,这些制药企业是制药工程专业毕业生的主要去向。根据医药工业发展的要求和制药工程专业的培养目标,制药工程专业的学生毕业后能够从事药品生产、新药研制及企业管理等工作。由此可见,制药工程就业前景非常广阔。

21金维他母公司民生健康的上市梦

1、确定生产周期,首先需要确定原料药生产的周期,即从开始生产到完成一个批次的时间。

2、计算每批次的工作时间,确定每个批次的工作时间,包括生产线的运行时间、设备准备和清洁时间等。

3、计算每年的生产批次数量,根据生产计划和需求,确定每年需要生产的批次数量。

4、计算年工作时间,将每批次的工作时间乘以每年的批次数量,即可得到原料药生产的年工作时间。

阿维菌素原料药需要国家农业部批准生产吗

21金维他母公司民生健康的上市受众多因素影响,比如营收高度依赖21金维他、原材料价格因垄断而不断上涨、“朋友圈”遍布浙江医药领域。

“做广告,我很慎重。名气是观众给的,要对大家负责。21金维他,21年精益求精,健康千万家庭。这也是一种责任,21金维他,家人健康,我们的责任。”2005年,家喻户晓的主持人倪萍,把首支商业广告贡献给了同样大名鼎鼎的21金维他。

而研发生产21金维他的杭州民生健康药业有限公司(以下简称“民生健康”),前身成立于1926年,是中国最早的四大西药厂之一。与其他三家——信谊、新亚、海普一样,民生健康也经历了一系列的大起大落与改制重组,最终来到了资本市场的门口。2021年的最后一天,民生健康提交IPO申请,带着从1985年面世算起36岁“高龄”的21金维他来敲创业板的大门。

当了26年董事长的实控人竺福江说过,他的职业生涯有三个梦想:一是在创新药上实现零的突破,拿到一类创新药批文;二是把公司生产的处方药销往美国;三是带领公司上市。前两个梦想已经实现了,那么第三个呢?

被垄断的原料药

根据国家药品监督管理局官网,目前维生素D2的生产企业仅有5家,分别是四川内江汇鑫制药有限公司、东北制药集团股份有限公司、江西赣南海欣药业股份有限公司、四川省玉鑫药业有限公司与南京海鲸药业有限公司。

而民生健康维生素D2的主要供应商——河北广益元医药有限公司与西藏君健药业有限责任公司,在国家药监局网站上显示为“药品经营企业”,显然是经销商。

而生产企业之一的东北制药(000597.SZ)曾于2019年11月受到辽宁省市场监督管理局的反垄断调查,并于2018年11月被举报“恶意把控”原料药。市场认为,原料药价格暴涨,乃至于产生垄断,或与环保监管相关。

2017年,药企主管部门根据《中华人民共和国环境影响评价法》对药企进行整顿,掀起药企“环评风暴”。2018年4月1日,我国环保税正式开征。

根据《重点排污单位名录管理规定(试行)》,原料药制造和制药分别被纳入了水环境重点排污单位名录和大气环境重点排污单位名录。在此背景下,不少原料药企业被迫退出市场或整改转型,原料药价格一路飞涨。

2021年1月25日,黑龙江省医保局发布《黑龙江省关于公示部分撤网药品信息的通知》称,根据企业提交的申请,369个药品将在黑龙江省主动取消挂网,其中153款药品生产厂家明确指出撤网原因“与成本有关”。

而在2021年下半年,原料药的垄断局面有望迎来改善。2021年11月,国家反垄断局正式挂牌第一天即发布《关于原料药领域的反垄断指南》(下称《反垄断指南》),禁止具有竞争关系的原料药经营者达成反垄断法第十三条规定的横向垄断协议。

如禁止原料药生产企业与具有竞争关系的其他经营者通过联合生产协议、联合采购协议、联合销售协议、联合投标协议等方式商定原料药生产数量、销售数量、销售价格、销售对象、销售区域等。

也禁止原料药生产企业与具有竞争关系的其他原料药经营者达成不生产或者不销售原料药、其他原料药经营者给予补偿的协议;同时,《反垄断指南》也禁止原料药经营者与交易相对人达成反垄断法第十四条规定的纵向垄断协议。

不允许原料药经营者通过合同协议、口头约定、书面函件、电子邮件、调价通知等形式对原料药经销企业、药品生产企业等实施直接固定转售价格和限定最低转售价格,或采取固定经销企业利润、折扣和返点等手段对原料药经销企业、药品生产企业等实施变相转售价格限制等。

2018年至2020年,民生健康主要产品多维元素片21(21金维他)毛利率分别为70.42%、68.38%、67.90%。

公司称2019年毛利率较2018年减少2.04个百分点的主要原因是原材料价格上涨,导致其单位成本较2018年同比增长16.20%。原料药领域反垄断的风波,又能否打开对民生健康毛利率空间的想象呢?

还得是21金维他

作为我国维生素行业的知名产品,21金维他几乎贡献了民生健康90%以上的营收。而为了维持拳头产品的名声,同时也拉一把其他的新产品,民生健康每年的广告费比起同行来占比更大。

2018年至2021年上半年,公司广告费用占营收的比例分别为21.25%、16.35%、21.69%与20.56%,而同行业可比上市公司江中药业(600750.SH)、汤臣倍健(300146.SZ)在这一项上的平均值为11.65%、12.92%、13.16%与11.03%。

不过,公司表示,可比公司广告费支出绝对金额远大于公司,可比公司收入规模较大,规模效应显著,因此广告费占营收比例较低。

遍布浙江医药领域的朋友圈

招股书显示,公司实控人为竺福江、竺昱祺父子,竺福江担任公司董事长,间接控制公司92.00%的股权。

竺昱祺担任本公司董事及员工持股平台景牛管理、景亿管理、瑞民管理的管理合伙人民生厚泽的执行董事兼总经理,持有控股股东民生药业3.97%的股份及瑞民管理5.61%的出资额。而在上市辅导前夕入股的其他小股东们,背后不乏“大佬”。

2021年3月,上市辅导前夕,公司新增4名外部股东,分别是普华凌聚、硕博投资、启星投资与和盟医智,均为“看好公司发展以及IPO预期回报而有意投资”。其中启星投资可谓是浙商“大佬聚集地”——合伙人之一沈法荣,为杏香园创始人,旗下怡年健康专做高端健康管理。

合伙人蔡芍英任康恩贝(600572.SH)集团监事,合伙人名单中的浙江来益投资背后则站着上市公司浙江医药(600216.SH),合伙人中健投向上追溯则是微医创始人廖杰远,此外,还涉及万马股份(002276.SZ)、京新药业(002020.SZ)、寿仙谷(603896.SH)等一众上市公司。

而启星投资的基金管理人浙江浙商健投资产管理有限公司,展示出来的朋友圈名单还有迪安诊断(300244.SZ)、英特集团(000411.SZ)、亚太药业(002370.SZ)、李兰娟院士与其丈夫郑树森院士联手创办的树兰医疗,以及杭州老字号中医馆胡庆余堂。

不过,竺家父子并没有打算与朋友们分享前些年的劳动成果——招股书显示,2021年3月9日,也就是新股东们办妥入股手续的3月26日之前,公司以2021年2月28日为基准日,向公司股东分配现金股利。也就是说,这一次分红直接分光了前三年攒下的“家底”。

新股东入股前控股股东民生药业持股100%,民生药业则由民生医药持股78.21%,竺福江在民生医药持股53.36%,而竺昱祺在民生药业持股3.97%。

综上所述,营收高度依赖21金维他、原材料价格因垄断而不断上涨、“朋友圈”遍布浙江医药领域大佬的民生健康,能否实现期盼已久的上市梦呢?

哪些药企生产扑热息痛原料药?

这个是需要的,Avermectins在我国目前有10余家原药企业生产,已经取得农药正式登记的企业有近300家。国内福建日港贸易引进的日本新型农业公司最新配方成为了市场上杀虫效果最好,现已经做到国内最热的植物农药批发商之一。目前市售的Avermectins系列农药有阿维菌素油膏,阿维菌素精粉、伊维菌素精粉和甲胺基阿维菌素苯甲酸盐精粉。07年以来,水稻上阿维菌素的大量推广,给阿维菌素产品带来了无限潜力。阿维防治水稻螟虫,稻纵方面的优异表现,成为替代高毒农药的新宠儿。与此同时,害虫抗性的提高,阿维用药量的不断增加,各个厂家之间的低价格砸价和打压市场,08年阿维用量急剧上升,哪个厂家上阿维哪个厂家就能多买很多货。09年水稻虫害较轻,各厂家的库存很大,阿维库存又成了大家心痛的隐患。2010年的阿维销售陷入了迷茫之中,不知是继续降低价格还是另寻他法。2011年国外产品套装加促销,水稻区高端市场基本已经被国外产品占领。

奈玛特韦产能

丰原药业:公司是全国第二大扑热息痛原料药生产商(第一鲁安药业未上市,产能4万吨),旗下利康药业扑热息痛产能已达2万吨。

诚意药业:止咳药退烧药最佳补涨,退烧原料药(扑热息痛)。

亚宝药业:退烧药+止咳化痰+降血压+新冠特效药+抗癌一类新药上20元。

亨迪药业:公司布洛芬原料药为解热镇痛类,相关制剂产品可用于有发烧症状的新冠患者的退烧治疗。布洛芬原料药全国产能第二,45%出口,21年作为湖北省抗疫重点药品产业链生产企业。

贵州百灵:家中常备的非处方退烧药,咳嗽药。

尔康制药:公司主营对乙酰胺基酚(原料药)。

汉商集团:对乙酰胺基酚通过一致性评价。

西点药业:复方氨酚烷胺胶囊包含对乙酰胺基酚,适用于感冒发烧。

润都股份:主营布洛芬缓释胶囊。

粤万年青:对乙酰胺基酚片获得注册批件。

东北制药:对乙酰胺基酚通过一致性评价。

新华制药:布洛芬原料药全球产能第一。

奈玛特韦量产瓶颈,辉瑞以销定产导致大陆市场需求紧张。利托那韦是老药全球生产能力充足。3cl小分子抗新冠病毒口服药奈玛特韦是辉瑞2021年11月5日官宣研发成功,2022年二季度开始批量投入市场的新药。期间辉瑞帕罗维德获得全球主要发达地区药监部门审批进口包括中国,并允许95国(不含中国)不发达地区仿制药生产。2021年底美国政府以单价529美元/疗程,首订2000万疗程,全球其它发达地区包括英日韩欧盟等预定合约2000万疗程(媒体报道合计),合计预定约接近4000万疗程。

辉瑞官宣2022年帕罗维德销售收入220亿美元。本人按照美国集采价格计算220/529=0.4158亿疗程,基本符合上述情况。即全球富余供应帕罗维德约不足200万疗程。

全球帕罗维德预定外供应余额约低于200万疗程,这200万疗程可能是中国大陆与其它未预定发达地区(比如香港、澳门)共享。于是形成受预产量限制,新兴需求(比如2022年底中国大陆开放)帕罗维德药物资源出现稀缺状态。

由于帕罗维德保存期12月,限制长期存放等客观条件,解决方式唯有2023年预定,辉瑞按新需求指导,以销定产生产帕罗维德。

奈玛特韦药起始物料医用99%高含量卡龙酸酐化合物全球产能稀缺。2010年医用卡龙酸酐被世卫组织淘汰,除少量实验室试剂用途,商业化量产停产已达十年以上。目前资讯,全球只有雅本化学2021年11月4日宣布重新量产20吨/月,并含专利技术壁垒。2022年3月底雅本化学官宣卡龙酸酐收储自用,同期雅本化学帕罗维德(奈玛特韦)原料药50000公斤(50吨)项目通过环评正式上马预计12月31前竣工投产。根据专业机构判断雅本化学卡龙酸酐满负荷生产产能可达300吨/年。可以满足5000万疗程150吨奈玛特韦原料药生产。目前按照辉瑞4000万疗程生产需求120吨奈玛特韦原料药,雅本化学卡龙酸酐正常量产可以满足上述需求。但是面对中国大陆新增需求,整个帕罗维德中国产业链面临紧张不足情况,中国企业新增卡龙酸酐量产项目据统计达到1200吨以上,足以满足帕罗维德过亿疗程需求,目前尚未竣工投产报道,似乎都在观望疫情和政策进一步变化。

2022年12月,中国大陆意外宣布改变抗疫政策,大陆新冠感染患者增加,帕罗维德药品需求增加,该增量目前没有数据统计。本人按照美国政府每周投放约60万疗程帕罗维德现状比对中国大陆需求,辉瑞现存产量余额全供应大陆也仅能满足1_3月。因此,预判中国大陆关于帕罗维德药物投放必定有政策指导,尽量优先满足急迫需求患者是应有之意。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。