最新观点与投资建议

电网:

根据中电联2023年总结及2024年预测,2023电网工程建设完成投资同比增长5.4%。电网企业进一步加强农网巩固提升及配网投资建设,110千伏及以下等级电网投资占电网工程完成投资总额的比重达到55.0%。预计2024年全年全社会用电量9.8万亿千瓦时,比2023年增长6%左右。预计2024年全国统调最高用电负荷14.5亿千瓦,比2023年增加1亿千瓦左右。我们认为特高压作为主网基础,依旧是投资重心,2023年特高压直流开工规模为历史年度最高值,预计2024年/2025年直流特高压核准开工4条/4条。预计2024-2025期间柔直总投资或达1,005亿元,设备总投资/核心零部件换流阀投资或为603亿/146亿。重点关注国电南瑞(600406.SH)、许继电气(000400.SZ)、特变电工(600089.SH),中国西电(601179.SH)、平高电气(600312.SH)、四方股份(601126.SH)等。建议关注国电南瑞(600406.SH)、许继电气(000400.SZ)。国网年初工作会议首次提到打造“数智化坚强电网”,在“四大特征”首次要求气候弹性强,中电联预测2024年最高用电负荷14.5亿千瓦,高于2023年,我们认为科技赋能,智能电网乘信息数字化之风,涌现出一些细分领域“小而美”的蓝海市场,比如虚拟电厂、功率预测、数字孪生等。重点关注国电南瑞(600406.SH)、国网信通(600131.SH),建议关注科陆电子(002121.SZ)、金智科技(002090.SZ)、申昊科技(300853.SZ)、亿嘉和(603666.SH)等。

储能:

12月逆变器出口数据环比持续修复释放积极信号,南美/亚洲等地区修复明显,有望率先贡献驱动力;欧洲方面受红海事件影响,去库进程有望提前一个月左右,24Q1或将迎来反转向上机会。我们认为当前全球局势复杂变化将加速能源转型,积极看待海外光储市场需求,建议关注盈利较强、品牌渠道占优的逆变器企业。国内2023年新型储能装机超45GWh成绩亮眼,24年储能依旧是增速最高赛道,高竞争与高增长共存,国内招标趋严,看好具备规模、品牌优势的头部企业以及建议提前关注长时储能领域,如固德威(688390.SH)、德业股份(605117SH)、派能科技(688063.SH)、阳光电源(300274.SZ)等。

12月逆变器出口数据环比持续修复释放积极信号,南美/亚洲等地区修复明显,有望率先贡献驱动力;欧洲方面受红海事件影响,去库进程有望提前一个月左右,24Q1或将迎来反转向上机会。我们认为当前全球局势复杂变化将加速能源转型,积极看待海外光储市场需求,建议关注盈利较强、品牌渠道占优的逆变器企业。国内2023年新型储能装机超45GWh成绩亮眼,24年储能依旧是增速最高赛道,高竞争与高增长共存,国内招标趋严,看好具备规模、品牌优势的头部企业以及建议提前关注长时储能领域,如固德威(688390.SH)、德业股份(605117SH)、派能科技(688063.SH)、阳光电源(300274.SZ)等。

光伏:23年装机超预期,高基数下24年增速大概率将下台阶。当前价格均处于历史低位,全产业链毛利超跌至负值,供给端出清信号已经频现,积极看好24H1光伏迎来周期上行的机会。推荐成本优势大、N型料出货顺利的硅料企业,坚持看好HJT长期发展机会,建议关注与新技术绑定较强的辅材企业,如通威股份(600438.SH)、东方日升(300118.SZ)、协鑫科技(3800.HK)等。

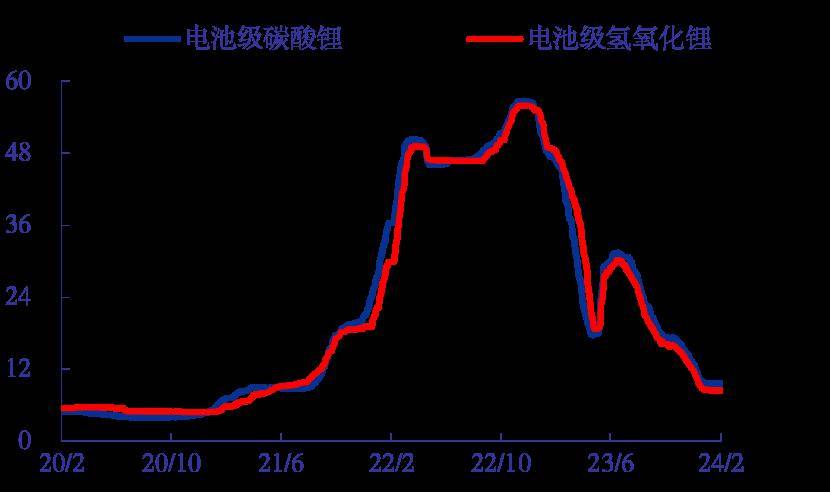

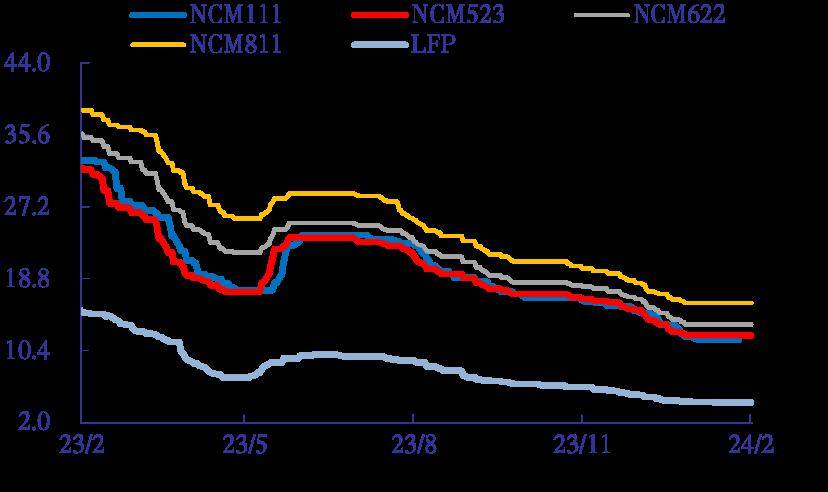

锂电:最新碳酸锂价格已跌至9.6万/吨,临近春节,价格企稳趋势渐强。1月整体供需偏弱,排产下滑,关注春节后3/4月市场恢复情况。今日市场涨势与年前28日相似,我们谨慎看待后市变化。我们预计2024年国内新能源销量1186万辆,行业增速进一步下台阶至25%;海外市场渗透率提升空间更大。未来竞争加剧下,建议关注前期调整较深、出海布局领先的材料企业,如当升科技(300073.SZ)、容百科技(688005.SH)、天赐材料(002709.SZ)、贝特瑞等(835185.BJ)。

风电:2023年我国新增风电装机75.90GW,同比增长102%,占当年新增装机的21%。2023年12月我国单月新增风电装机34.51GW,同比增长128%,占当年新增风电装机的45.5%。对比我国风电历年新增装机,2023年新增风电装机创历史新高,大超预期的66GW,并超越2020年抢装装机。我们预计2024年/2025年陆风新增装机约65-70GW/70-80GW,海风10-12GW/16-20GW。风电产业加快出海。CWEA统计,2023年,中国风电整机出口国内品牌出口量4.7GW,风机价格平稳,2023年陆上不含塔筒价格1509元/kW,同比下降15%,海上不含塔筒价格微降至3101元/kW。我们认为整机厂商毛利率有望于2024年见底,此外海风加速深远化,漂浮式未来可期。重点关注东方电缆(603606.SH)、天顺风能(002531.SZ)等。

风险提示

行业政策不及预期的风险;新技术进展不及预期的风险;资源品或零部件短缺导致原材料价格暴涨、企业经营困难的风险;海外政局动荡、贸易环境恶化的风险。

一、行情回顾

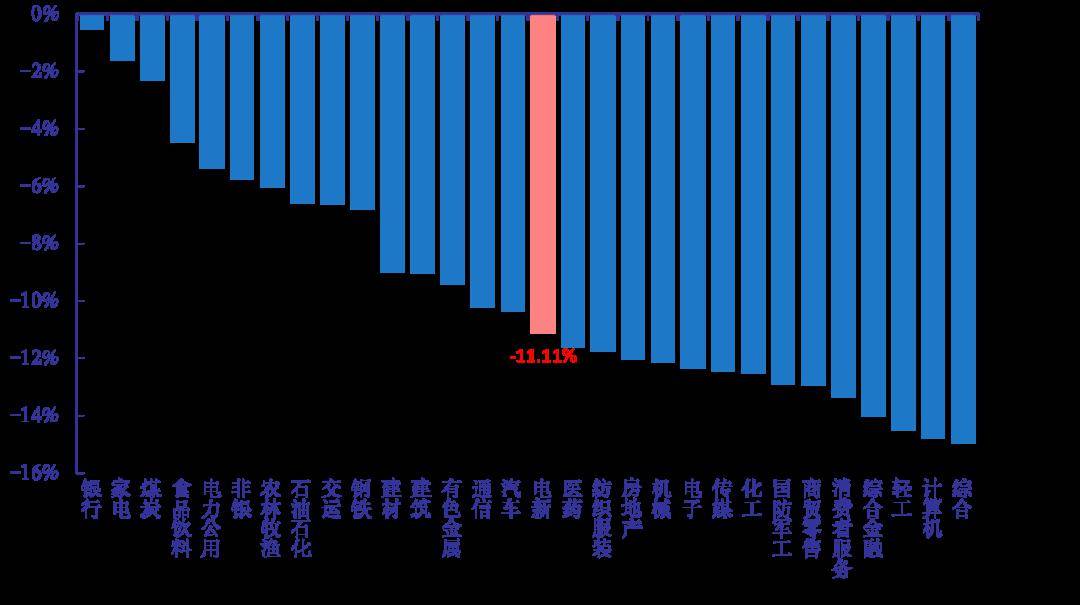

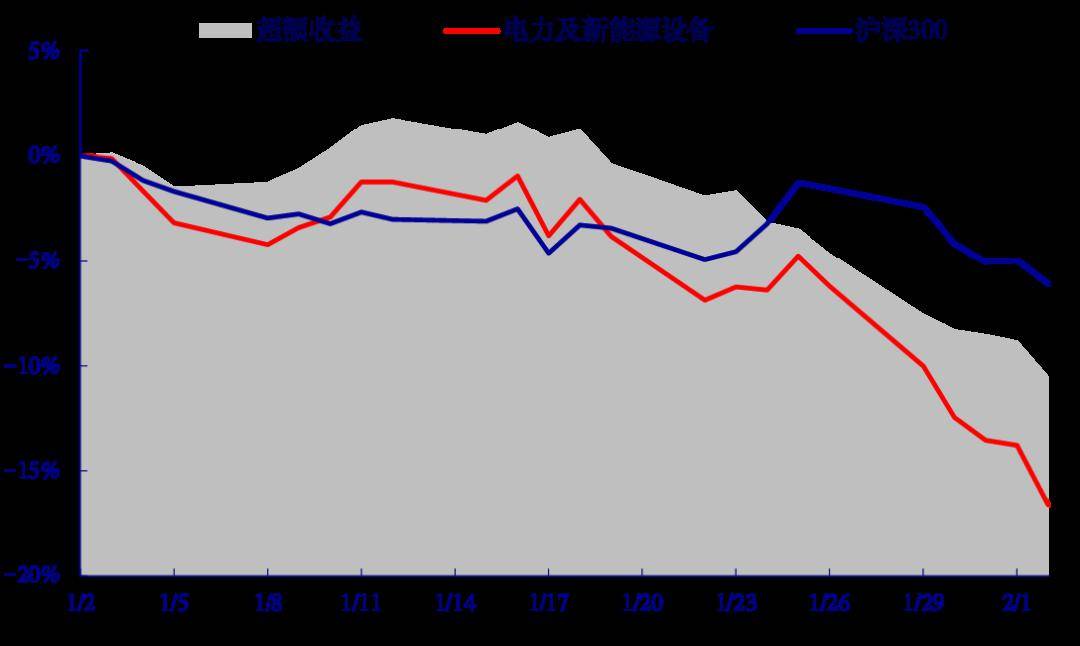

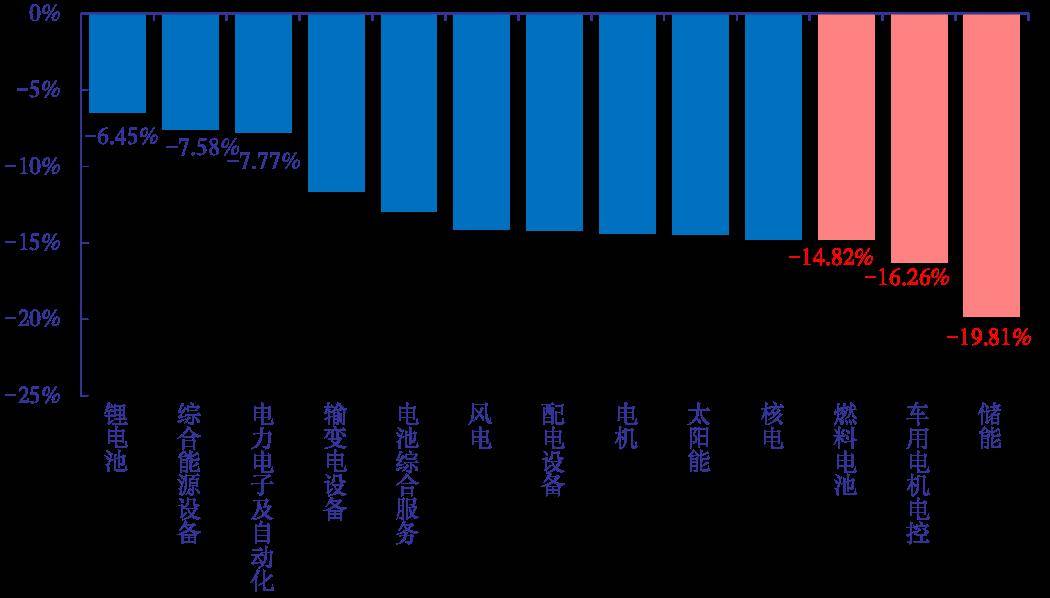

本周沪深300指数跌幅为4.63%;创业板指数跌幅为7.85%;电新指数本周跌幅11.11%,行业排名第16。按照三级子行业拆分来看,燃料电池/车用电机电控/储能指数跌幅前三,分别为-14.82%/-16.26%/-19.81%。

图1:电力设备及新能源(CI)指数上周涨跌幅排名

资料来源:Wind,中国银河证券研究院

图2:电力设备及新能源(CI)指数涨跌幅

资料来源:Wind,中国银河证券研究院

图3:电力设备及新能源子行业(CI)指数涨跌幅

资料来源:Wind,中国银河证券研究院

二、估值分析

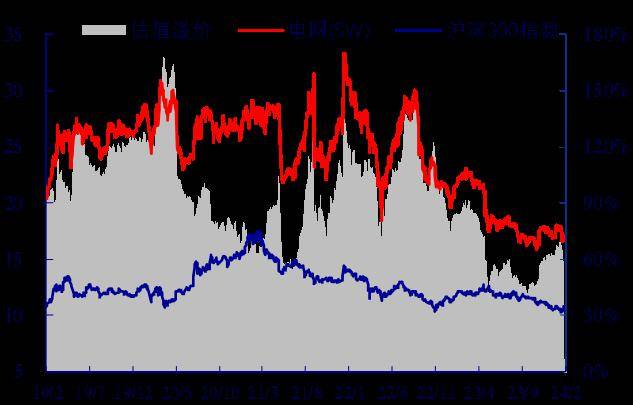

估值已处于历史低位,预期收益率明显增高。

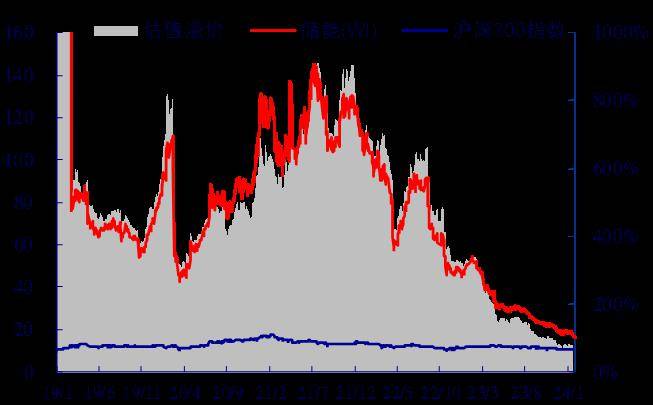

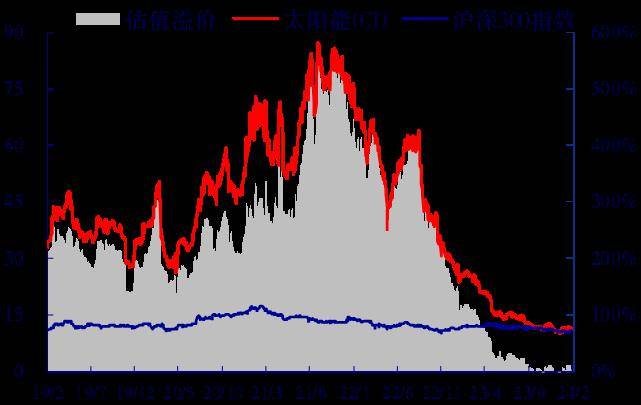

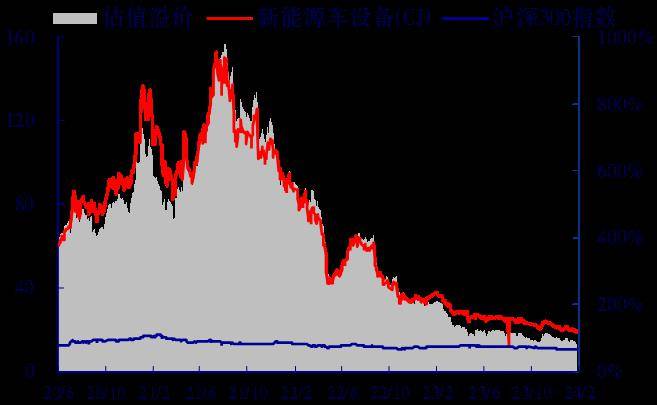

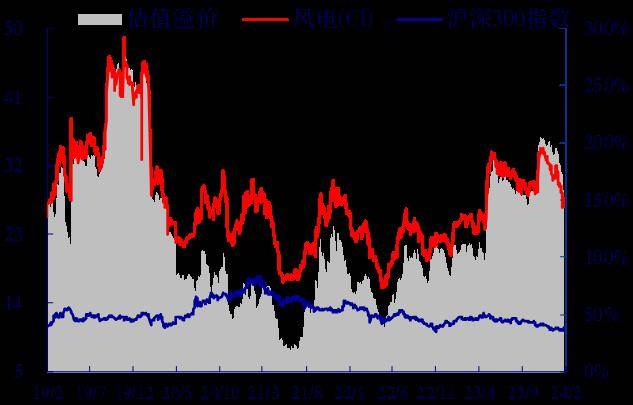

万得数据显示,2024年2月2日,电力设备与新能源行业(CI)市盈率(TTM)为15.95,为10年历史估值分位点的0%,处于历史底部区域。分子行业看,2024年2月2日,电网/储能/太阳能/新能源车/风电行业的市盈率分别为15.3倍/16.29倍/9.65倍/17.09倍/23.9倍,为10年历史估值分位点的0%/0%/0%/0%/28.01%。

图4:电网行业(SW)市盈率(TTM)

资料来源:Wind,中国银河证券研究院

图5:储能行业(WI)市盈率(TTM)

资料来源:Wind,中国银河证券研究院

图6:太阳能行业(CI)市盈率(TTM)

资料来源:Wind,中国银河证券研究院

图7:新能源车设备行业(CJ)市盈率(TTM)

资料来源:Wind,中国银河证券研究院

图8:风电行业(CI)估值PE(TTM)

资料来源:Wind,中国银河证券研究院

三、行业数据跟踪

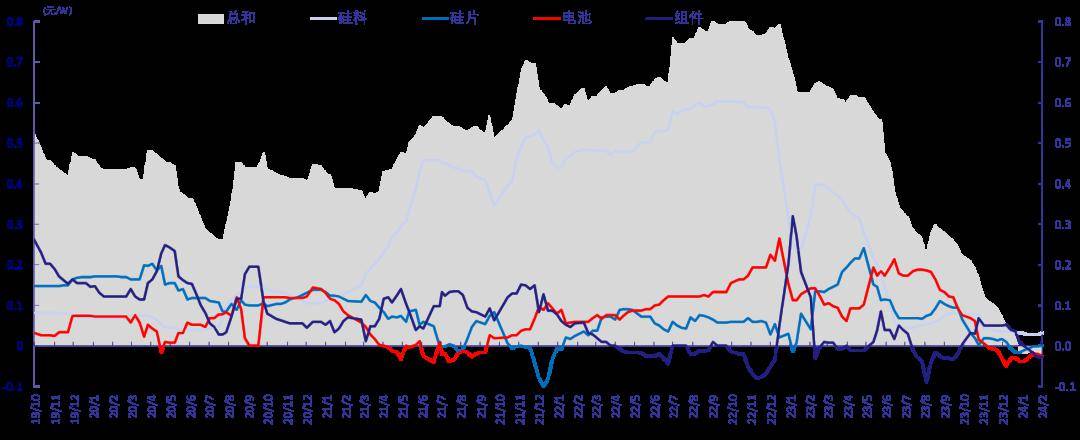

(一)光伏产业链价格进入景气下行周期

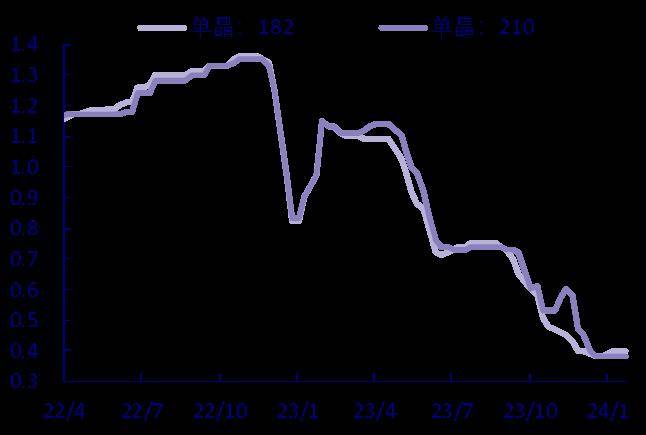

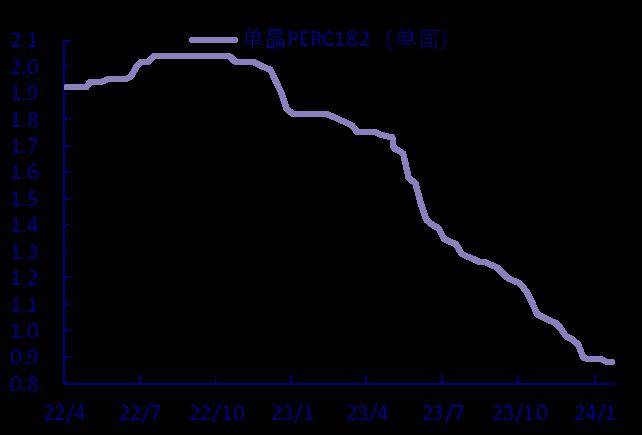

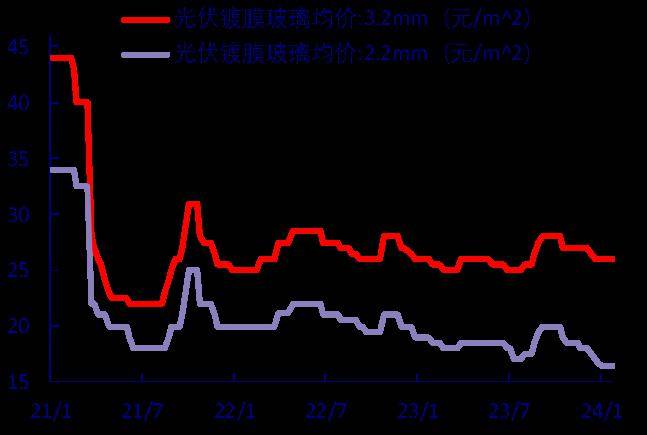

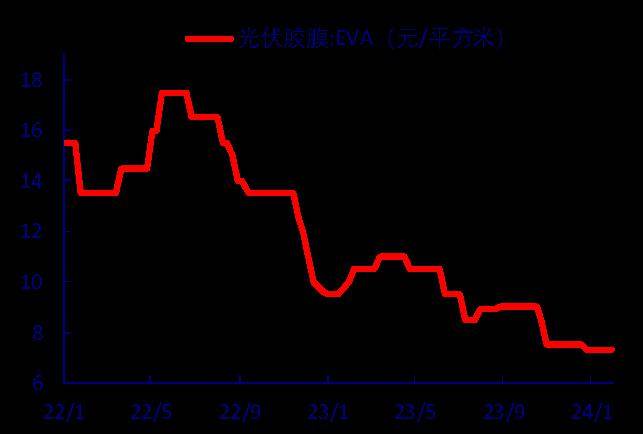

产业链价格进入景气下行周期。Solarzoom数据显示,随着产能释放,原材料一线厂商硅料成交价自2022年底开始一路下行。硅料正式进入降价周期,中下游产业链价格同步反馈。截至1月31日,特级致密硅料71元/千克(+6.0%);单晶182硅片2.00元/片(+2.5%);单晶210硅片3.00元/片(0%);单晶PERC182电池片0.4元/W(0%);单晶PERC210电池片0.38元/W(0%);单晶PERC组件单面0.88元/W(0%);镀膜玻璃3.2mm26.00元/平方米(0%);EVA胶膜7.30元/平方米(0%)。

表1:光伏数据跟踪(1月31日)

资料来源:Solarzoom,中国银河证券研究院

图9:截至1月31日硅料报价:特级致密料(单位:元/千克)

资料来源:Solarzoom,中国银河证券研究院

图10:截至1月31日一线厂商单晶硅片成交价(单位:元/片)

资料来源:Solarzoom,中国银河证券研究院

图11:截至1月31日一线厂商单晶 PERC 电池片成交价(单位:元/W)

资料来源:Solarzoom,中国银河证券研究院

图12:截至1月31日一线厂商组件价(单位:元/W)

资料来源:Solarzoom,中国银河证券研究院

图13:截至1月31日镀膜玻璃均价:3.2mm(元/平方米)

资料来源:Solarzoom,中国银河证券研究院

图14:截至1月24日光伏胶膜:EVA(元/平方米)

资料来源:Solarzoom,中国银河证券研究院

利润空间整体承压。由于价格下降速度过快而降本进程反而减缓,行业盈利空间被严重挤压。其中,硅料环节变化最明显,Solarzoom数据显示,2024年2月1日硅料毛利润为0.03元/W,同比下滑93.4%,全行业整体毛利润达-0.02元/W,同比下滑103.1%。未来几年供给过剩局面将加剧行业竞争,进一步下压企业盈利能力,然后企业顺势放缓产能落地节奏以及削减投资计划,随着需求增速下台阶,行业将进入产能加速出清阶段。

图15:截至2月1日光伏各环节毛利情况(单位:元/W)

资料来源:Solarzoom,中国银河证券研究院

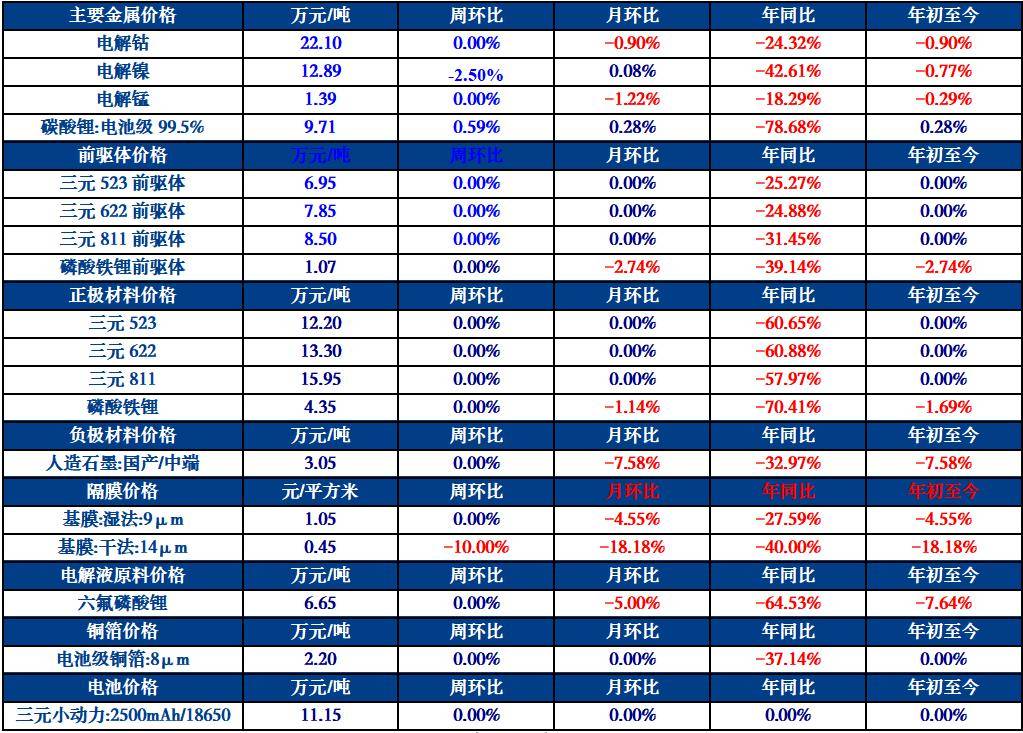

(二)碳酸锂价格企稳回升

表2:电池数据跟踪(2月2日)

资料来源:Wind,中国银河证券研究院

图16:锂价格走势(单位:万元/吨)

资料来源:Wind,中国银河证券研究院

图17:正极材料价格走势(单位:万元/吨)

资料来源:Wind,中国银河证券研究院

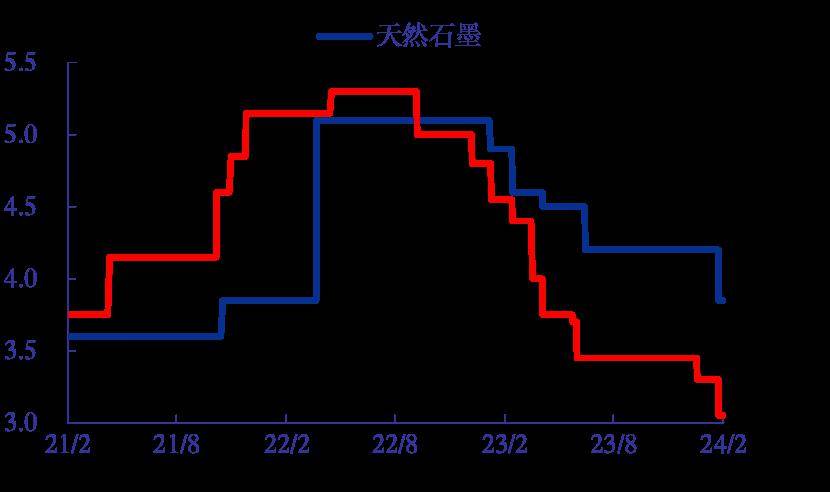

图18:负极材料价格走势(单位:万元/吨)

资料来源:Wind,中国银河证券研究院

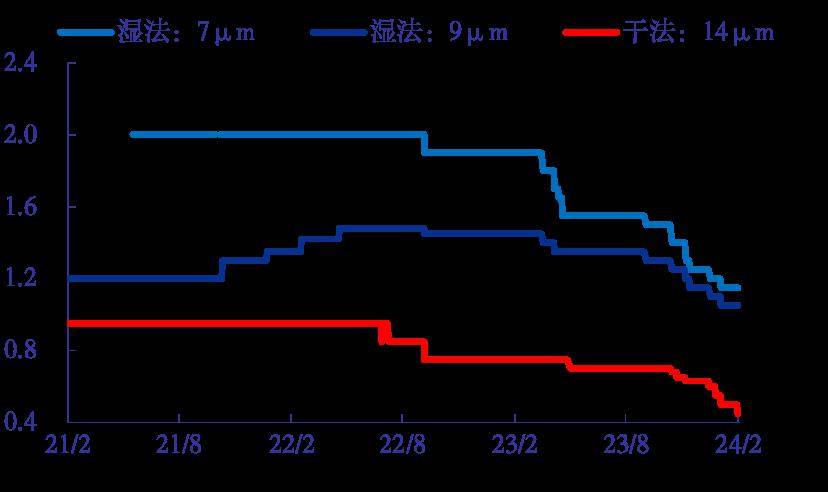

图19:隔膜价格走势(单位:万元/吨)

资料来源:Wind,中国银河证券研究院

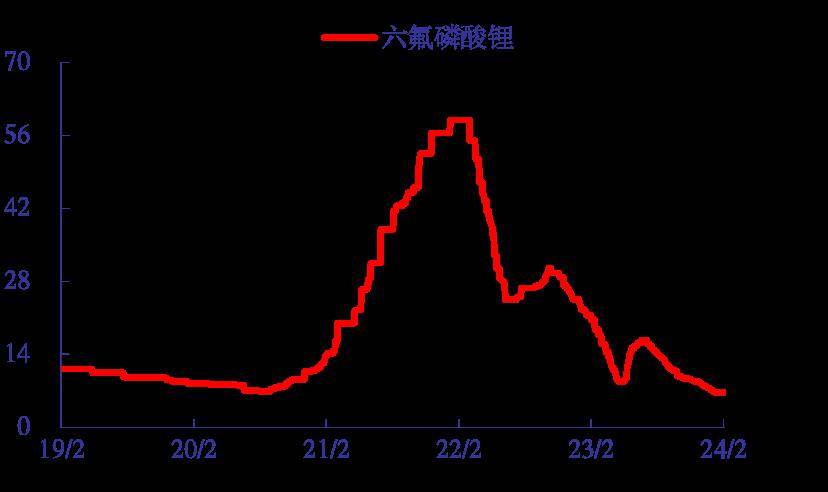

图20:电解液原材料价格走势(单位:万元/吨)

资料来源:Wind,中国银河证券研究院

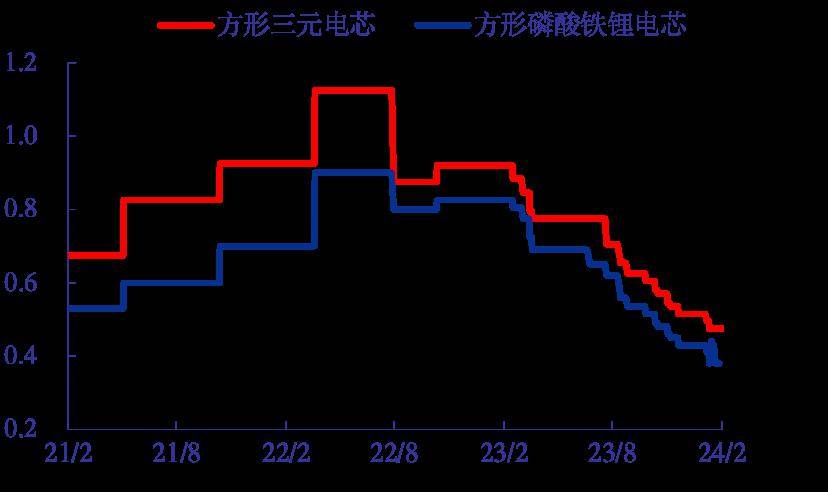

图21:方形电芯价格走势(单位:元/Wh)

资料来源:Wind,中国银河证券研究院

四、重点新闻跟踪

【电网】

1、国家能源局:2023年全国电力可靠性管理工作七大突出成果

2月1日讯,国家能源局发布总结了2023年全国电力可靠性管理工作七大突出成果。其中提到1)对标世界一流,我国主要城市供电可靠性指标达到国际领先水平。我国三大经济核心区—长三角、珠三角、京津冀的供电可靠率已达到国际领先水平。2023年,长三角、珠三角、京津冀主要城市的全口径供电可靠率超过99.99%,用户平均停电时间低于1小时/户,部分城市的全口径供电可靠率超过99.995%,用户平均停电时间已进入0.5小时/户,优于纽约、洛杉矶、巴黎等城市,其中北京、上海、杭州、南京、深圳、广州等城市核心区的用户平均停电时间指标已进入分钟级,达到东京、新加坡等先进城市水平。2)数字赋能,提升电力设备本质安全水平。国家电网首次提出并实现变压器绝缘击穿前主动防御的新思路,建立局放综合分析故障状态的新策略新算法,研制主动防御装置,在11台主变(高抗)成功试运行。率先研制变压器内置特高频传感器,开发特高频监测定位系统,实现外部干扰排除率100%、内部放电信号识别率100%、自动定位放电位置误差20cm以内,设备本质安全水平和关键技术指标大幅提升,大幅提升设备可靠性和应急抢修效率。南方电网以可靠性为牵引,大力推动主要设备标准化、标准数字化,覆盖发、输、变及直流、二次等专业,实现设备品类降幅达32.54%,设备外观结构、安装接口和布置方式得到统一,设备本质安全水平和关键技术指标大幅提升,大幅提升设备可靠性和应急抢修效率。

电力可靠性管理是指为提高电力可靠性水平而开展的管理活动,包括电力系统、发电、输变电、供电、用户可靠性管理等。其中供电可靠性管理是指为实现向用户可靠供电的目标而开展的活动,包括配电系统和设备的可靠性管理,包括“两率一户”、平均停电频率、停电时长等指标。

根据中电联统计,全国供电系统用户平均供电可靠率由2018年的99.820%提升至2022 年的99.896%,但在城乡以及区域之间仍存在差距。2022年城网、农网用户平均供电可靠率相差0.091个百分点;城网、农网用户平均停电时间相差7.99小时/户;城网、农网用户平均停电频率相差2.21次/户。全国50个主要城市11供电可靠性水平明显优于全国平均水平,用户数占全国总用户数的30.73%,用户总容量占全国用户总容量的49.80%。

2023年,国家发展改革委、国家能源局、国家乡村振兴局发布《关于实施农村电网巩固提升工程的指导意见》,提出“十四五”期间东部地区农村这三个指标不低于99.94%、99.9%、3.5千伏安,中西部和东北地区分别不低于99.85%、99.2%、2.3千伏安。相较“十三五”,“十四五”量化目标更高且细化不同区域目标;相较于中西部和东北部,东部地区改善提升空间更大;户均配变容量改善提升空间更明显。结合本次会议数字赋能,我们认为城乡配电网特别是农网有望提升信息化、自动化和网架建设等方面的水平,进一步提高用电可靠性,配网侧投资机遇广阔。

http://www.chinasmartgrid.com.cn/news/20240201/652559.shtml

2、中电联发布年度电力供需形势分析预测报告:预计今年全社会用电量同比增长6%左右

1月30日,中国电力企业联合会发布《2023-2024年度全国电力供需形势分析预测报告》。

在用电需求方面:2023年,全国全社会用电量9.22万亿千瓦时,同比增长6.7%,增速比2022年提高3.1个百分点。

用电生产供给上:截至2023年底,全国全口径发电装机容量29.2亿千瓦,其中,非化石能源发电装机容量15.7亿千瓦,占总装机容量比重在2023年首次突破50%,达到53.9%。分类型看,水电4.2亿千瓦,其中抽水蓄能5094万千瓦;核电5691万千瓦;并网风电4.4亿千瓦,其中,陆上风电4.0亿千瓦、海上风电3729万千瓦;并网太阳能发电6.1亿千瓦。火电13.9亿千瓦,其中,煤电11.6亿千瓦,同比增长3.4%,占总发电装机容量的比重为39.9%,首次降至40%以下,同比降低4.0个百分点。2023年新增发电装机容量3.7亿千瓦,其中,新增并网太阳能发电装机容量2.2亿千瓦,同比多投产1.3亿千瓦,占新增发电装机总容量的比重达到58.5%

电力投资分类型看,电源完成投资同比增长30.1%,其中非化石能源发电投资同比增长31.5%,占电源投资的比重达到89.2%。电网工程建设完成投资同比增长5.4%。电网企业进一步加强农网巩固提升及配网投资建设,110千伏及以下等级电网投资占电网工程完成投资总额的比重达到55.0%。

《报告》指出,预计2024年全年全社会用电量9.8万亿千瓦时,比2023年增长6%左右。预计2024年全国统调最高用电负荷14.5亿千瓦,比2023年增加1亿千瓦左右。2024年底,全国发电装机容量预计达到32.5亿千瓦,同比增长12%左右。火电14.6亿千瓦,其中煤电12亿千瓦左右,占总装机比重降至37%。非化石能源发电装机合计18.6亿千瓦,占总装机的比重上升至57%左右;其中,并网风电5.3亿千瓦、并网太阳能发电7.8亿千瓦,并网风电和太阳能发电合计装机规模将超过煤电装机,占总装机比重上升至40%左右,部分地区新能源消纳压力凸显。从分类型投资、发电装机增速及结构变化等情况看,我国电力行业绿色低碳转型趋势持续推进。

http://www.chinasmartgrid.com.cn/news/20240130/652484.shtml

3、三部门:力促非化石能源消费 扩大绿证交易范围2月2日,国家发展改革委、国家统计局、国家能源局发布《关于加强绿色电力证书与节能降碳政策衔接大力促进非化石能源消费的通知》,在加强绿证与能耗双控政策衔接方面,提出实施非化石能源不纳入能源消耗总量和强度调控,推动绿证交易电量纳入节能评价考核指标核算,明确绿证交易电量扣除方式,避免可再生能源消费量重复扣除。

能源消耗总量和强度双控的核心是持续提升能源利用效率,从1980年发布的《关于逐步建立综合能耗考核制度的通知》开始逐步确立能耗强度考核制度,十一五期间实行全国强制考核,十三五期间由能耗强度单控提升为双控,能耗双控已经成为一套相对稳定和成熟的机制。不足的是过往能耗总量控制不仅包含化石能源消费,也包括核能和可再生能源等非化石能源,总量管控直接影响了可再生能源的开发利用。

此次提出实施非化石能源不纳入能源消耗总量和强度调控,推动绿证交易电量纳入节能评价考核指标核算,深入推进能源消费革命,加快经济社会发展全面绿色转型,推动完成“十四五”能耗强度下降约束性指标。

https://finance.eastmoney.com/a/202402032981151983.html

4、南方电网:新型电力系统数字仿真平台DSP研发与应用

近日,南方电网仿真科研团队凭借其自主开发的仿真分析技术获集体一等功。为了解决困扰南方电网20年的大电网准确仿真难题,南方电网团队通过科研,掌握电网仿真分析核心技术,形成具有完全自主知识产权的新型电力系统数字仿真平台DSP。

该系统主要用于仿真模拟大型电网运营过程中的故障和风险,为电网设计和运行提供安全保障。截至目前在电网重大运行方式安排中,累计仿真故障超过1000万个,揭示电网重大运行风险超20项;在电网稳定控制中,支撑28套安全稳定控制系统构建,涉及500kV站点超100个,从未发生误动或拒动,长期保障系统稳定运行;在目标网架重大工程中,开展大量短路电流、暂态稳定等电网风险分析,支撑“合理分区、柔性互联”的目标网架规划与建设方案。

http://www.chinasmartgrid.com.cn/news/20240201/652562.shtml

5、国网山东电力在枣庄开展试点,电动自行车换电设施参与电网负荷调节获验证

1月28日16时,山东电网进入电价尖峰时段,位于枣庄供电公司两个供电所的两台电动自行车换电柜按照设定程序开始自动向电网送电。这是国网山东省电力公司首次试点应用电动自行车换电柜参与电力需求响应,验证了电动自行车换电设施参与电网负荷调节的可行性。这两台换电柜在28日午间电价最低的深谷时段(12时至14时)充电,在电价较高的尖峰和峰段(16时至22时)向电网送电。每台换电柜每次可放电7千瓦时。

国网山东电力相关负责人指出,目前,山东省电动自行车保有量约4300万辆,年增加约500万辆。如果其中的三分之一是换电自行车,通过相关程序把换电柜组成一个集群,聚合在一起,就相当于一座虚拟电厂。

http://www.chinasmartgrid.com.cn/news/20240131/652521.shtml

【储能】

1、 容量电价上限100元/千瓦·年,河北制定支持独立储能电价政策

1月27日,河北省发改委下发《关于制定支持独立储能发展先行先试电价政策有关事项的通知》。其中表示,参与竞争的独立储能电站容量原则上不低于100MW、满功率持续放电时长不低于4小时,2024年1月1日前省级批复的电网侧独立储能项目可放宽至不低于2小时。此外,通知还对定价标准和激励政策做出规定。

规范市场运行标准,河北政府支持独立储能。通知对于独立储能的电价机制、执行标准、入市要求等进行规范,将为更多独立市场主体参与产业营造健康的市场环境,鼓励民间资本进入行业;此外,通知规范激励政策的适用范围,依全容量并网时间先后通过竞争的方式确定享受容量电价激励机制政策的独立储能电站,明确了储能产业的市场化竞争机制。

储能产业机制市场化趋势日显。2023年以来各级政府已陆续出台对储能的激励政策,为储能营造市场化发展环境。目前,以浙江省为代表的部分地区储能投资回收期已出现缩短。随着我国持续深化电力体制改革,储能将进一步解锁市场潜力,市场化将成为储能新一轮高质量增长的关键动力。

https://mp.weixin.qq.com/s/TcWYtNHgIFsyQnsSbflMNg

2、中电联:研究并推动新型储能容量电价政策尽快出台

1月30日,中国电力企业联合会召开新闻发布会,中电联新闻发言人、秘书长郝英杰发布《2023-2024年度全国电力供需形势分析预测报告》。报告预计2024年新投产发电装机规模将再超3亿千瓦,新能源发电累计装机规模将首次超过煤电装机规模;预计2024年全国电力消费量平稳增长,电力供需总体形势呈紧平衡,部分地区新能源消纳压力凸显。报告建议,应继续加强电网运行管控,提高电力安全供应能力;建立健全市场化电价体系;加快建设新型电力系统,包括加强顶层设计和科技创新等。储能方面,建议完善峰谷电价,积极推动完善新型储能参与市场机制,发挥储能调节作用。加快确立抽水蓄能电站独立市场主体地位,推动电站平等参与电力中长期市场、现货市场及辅助服务市场交易。

积极推动制定新型储能容量电价政策,支持社会层面能源转型。报告再次强调在落实好煤电“两部制”电价政策、稳定供电基本盘的同时,研究并推动新型储能容量电价政策尽快出台,加快完善新能源参与市场交易电价机制,保障相关企业合理收益;同时,要求推进绿色电力市场建设,完善绿证交易机制,推动能源转型。

https://mp.weixin.qq.com/s/vjP81qkbopM142G6VZOg_A

3、2023年特斯拉公司部署14.724GWh储能系统

特斯拉公司于1月31日公布了2023年第四季度和2023年全年的财务业绩报告。报告指出,该公司去年部署的储能系统总储能容量为14724MWh,创下了该公司最新纪录。

https://mp.weixin.qq.com/s/EqysP1YS9uFCDSLdBxm8rQ

4、科华数能的2023:中标项目规模超7GWh,助力多个重大储能项目投运

1月30日晚,科华数据宣布其全资子公司科华数能斩获“克州独立储能EPC总承包项目储能单元采购分包01:储能单元”大单,预计成交金额超过12亿元。

https://mp.weixin.qq.com/s/FpZlfMOhtKud3_91NGE-Uw

5、全国各地区已公布2024年2月电网代购电电价

现有17个地区的最大峰谷电价差超过0.7元/kWh,前三位分别是广东省(珠三角五市)、浙江省和海南省,最大峰谷电价差分别达到1.3377元/kWh、0.9746元/kWh和0.9677元/kWh。

与2024年1月相比,2月有10个地区不再执行冬季尖峰电价,分别是湖南、江苏、河南、黑龙江、北京、陕西、江西、重庆、广西和新疆。有12个地区最大峰谷电价差较1月降低10%以上,其中蒙东(-45%)、江西(-24%)、黑龙江(-23%)、陕西(-22%)、江苏(-22%)和北京(-21%)降幅较大。

https://mp.weixin.qq.com/s/oB1LYnOi4EgZzc1kCpwQRw

6、60万千瓦,刷新中石油单体规模最大光储项目记录

1月26日,中国石油塔里木油田在新疆伽师县建设的60万千瓦光伏发电项目及150MW/600MWh配套储能系统一次并网成功,鹏辉能源助力中石油济柴动力顺利完成600MWh配套储能项目落地并网,此项目刷新中国石油单体规模最大光储项目记录。

https://mp.weixin.qq.com/s/_jifadq-1ncM7QDCd1PZg

7、 湖南两会建议重点推进电网侧安全储能建设

目前,湖南正式进入“两会”时间。湖南省第十四届人大代表、瑞达国际集团董事长胡家达接受采访时表示,我国正处于工业化、现代化关键时期,能源作为经济社会发展的基础,需要兼顾经济发展和低碳目标。同时,我国正积极稳妥地推进“双碳”战略,储能尤其是安全储能是其中不可或缺的一环。

https://mp.weixin.qq.com/s/5WhEr9KlZykYhbh-Zwz7Tw

8、50MW/100MWh,“云储能”试点列入山东省新型储能项目库

2024年1月30日,山东省能源局发布关于“云储能”试点项目列入我省新型储能项目库的公示,该项目在德州、临沂、枣庄、济宁4个市开展试点建设,总规模5万千瓦/10万千瓦时,到2025年底前建成。

https://mp.weixin.qq.com/s/oIYfistLK2pOUMOQDJ6cjQ

9、2435.64万,国投资产拟转让华富储能10%股份

1月26日,国投资产管理有限公司(简称“国投资产”)转让江苏华富储能新技术股份有限公司(以下简称“华富储能”)1003.2万股股份(占总股本的10%) ,转让底价2435.642100万元。据悉,国投资产是国家开发投资集团有限公司(简称“国投集团”)专门从事资产管理业务的全资子公司,是国投集团金融服务业板块的重要组成部分和结构调整的平台。

https://mp.weixin.qq.com/s/c_KSoryHHh_ObI7CvJxYDg

10、高压级联、280Ah电池,西电200MW/400MWh共享储能电站采购

1月31日,中国电力招标网发布西电新能源中卫唐兴塞上200MW/400MWh共享储能电站项目设计采购公告。

公告显示,项目由中卫市唐兴塞上新能源有限公司投资建设,拟选建设地址位于中卫市中卫工业园区,占地面积约50亩,建设规模为200MW/400MWh。本项目储能系统规模为200MW/400MWh,共由2个35kV 100MW/200MWh储能子站组成,其中100MW/200MWh采用35kV高压级联方案;100MW/200MWh采用并联汇集升压方案。储能电池采用磷酸铁锂电池,电池类型为3.2V/280Ah。

https://mp.weixin.qq.com/s/pnigwihTmlf_wR9F6HHp2w

11、“十四五”可再生能源规划目标将调整

1月29日,《中国电力报》刊发了国家能源局新能源和可再生能源司司长李创军的文章《锚定“双碳”目标 推动可再生能源高质量跃升发展》。文章盘点了新能源与可再生能源领域2023年完成的主要工作,以及2024年的工作规划,文章对于对于2024年新能源行业的发展前景定调描述如下:

2024年是实现“十四五”规划目标任务的关键一年。党中央高度重视,新能源和可再生能源将继续保持高速发展态势。要按照稳中求进、以进促稳、先立后破的工作总基调,坚持陆海并进、集散并举、多能互补、融合发展,持续推进可再生能源高质量跃升发展。

https://mp.weixin.qq.com/s/pb1i6RYjgabaH2aE8y2caw

12、总投资60亿元,氢能高端装备制造基地及综合应用项目签约

1月29日,鄂尔多斯高新技术产业开发区管委会、东胜区人民政府与江苏国富氢能技术装备股份有限公司、蒙发能源控股集团成功签约氢能全产业链高端装备制造基地及氢能综合应用项目。

https://mp.weixin.qq.com/s/v4B5T1l25QQS_MtolykssA

13、 45000Nm³/h制氢,又一大型风光制氢一体化项目获批

1月27日,内蒙古华电孪井滩60万千瓦风光制氢一体化项目配套4.5万Nm³/h制氢项目备案获批,阿拉善孪井滩生态移民示范区行政审批和政务服务局就该项目发布《项目备案告知书》。

https://mp.weixin.qq.com/s/NJYyGv7luqpyq1o6bR27uQ

14、 山西太原首条氢能公交示范线开通

1月30日上午,“低碳出行、氢动龙城”太原首条氢能公交示范线开通仪式在清徐县隆重举行。

此次正式投入示范运营的6辆12米氢燃料电池公交,由美锦能源出资采购,交由太原公交集团运营,双方共同打造了太原市首条氢能公交示范线,开创了太原公共交通领域的先河,将为市民乘客带来全新的出行体验。

https://mp.weixin.qq.com/s/TthAVVWIhIex2UfGlqd6mg

15、 中能建再签风光氢氨醇一体化项目

1月29日,双城区与中能建氢能源有限公司就“哈尔滨市双城区风光氢氨醇一体化项目”举行签约仪式。区委书记刘启嘉主持签约仪式。区委副书记、区长赫彦明,中能建氢能源有限公司副总经理刘大为分别代表区政府和企业签约。

https://mp.weixin.qq.com/s/jZYEVmpA0WMZQr_G1Rz__A

16、 德国北部首座商用绿色制氢厂开工

欧洲领先的运输和工业用绿色氢气生产商 Lhyfe正在德国下萨克森州的布拉克启动绿色氢气生产厂的建设。生产厂的奠基仪式于2月1日举行。该建设项目位于德国最大的公共海港运营商下萨克森港口(NPorts)的港区内。该工厂将成为德国北部地区首个向更广泛市场供应氢气的工厂。

https://mp.weixin.qq.com/s/7a4cjd17xGdIfNQEv8yrdA

17、 世界前列1吨/天氢液化装备满功率运行

1月30日,河南中科清能科技有限公司首台一吨级液氢机在巩义实现带载一次启机成功,成功产出液氢,次日中午达到满功率运行,实地验证了中科清能氢液化设备生产技术,产品参数优良,比肩法国液态空气公司、德国林德,标志着中科清能在液氢领域正式跻身世界前列。

https://mp.weixin.qq.com/s/OHge7te995N88sCMFQ-mVw

18、 工业和信息化部等七部门:加快发展新型储能 推动能源电子产业融合升级

1月29日,工业和信息化部等七部门发布《关于推动未来产业创新发展的实施意见》。

意见明确,加强前瞻谋划部署。把握全球科技创新和产业发展趋势,重点推进未来制造、未来信息、未来材料、未来能源、未来空间和未来健康六大方向产业发展。打造未来产业瞭望站,利用人工智能、先进计算等技术精准识别和培育高潜能未来产业。发挥新型举国体制优势,引导地方结合产业基础和资源禀赋,合理规划、精准培育和错位发展未来产业。发挥前沿技术增量器作用,瞄准高端、智能和绿色等方向,加快传统产业转型升级,为建设现代化产业体系提供新动力。

未来能源聚焦核能、核聚变、氢能、生物质能等重点领域,打造“采集-存储-运输-应用”全链条的未来能源装备体系。研发新型晶硅太阳能电池、薄膜太阳能电池等高效太阳能电池及相关电子专用设备,加快发展新型储能,推动能源电子产业融合升级。

https://mp.weixin.qq.com/s/SE48k14DBrx079QobwyBxQ

19、 北京市发布新型储能电站建设管理办法

1月29日,北京市城市管理委员会等部门联合发布了《北京市新型储能电站建设管理办法(试行)》文件指出,本市行政区内建设(包括新建、改建和扩建)的额定功率不低于500千瓦或能量不低于500千瓦时的新型储能电站(抽水蓄能除外)的规划、备案、审批、设计、施工、验收等有关工作适用于本办法。具备电力储能系统特性且能量100千瓦时以上的分散式电化学储能装置参照本办法执行。

https://mp.weixin.qq.com/s/dn9z4zShb_XodcxbYKmEvw

20、国润储能年产20万㎡全氟磺酸离子膜及1GWh液流电池项目落户江苏如东

1月30日,总投资近80亿元的国润储能年产20万㎡全氟磺酸离子膜及1GWh液流电池、巨臣新能源年产20GWh储能电芯及系统集成、苏州西丽卡年产2万吨电子级硅溶胶及衍生品三个项目成功签约落户洋口港经济开发区。

https://mp.weixin.qq.com/s/1E9WXnb59Up54QMyDtdKAw

【光伏】

1、河北:独立储能享受容量电价

1月27日,河北省发改委发布《关于制定支持独立储能发展先行先试电价政策有关事项的通知》,通知提出:1.明确独立储能充电电量承担相关电价的要求及范围。2.明确独立储能商业运营前的充电电价、放电电价执行标准。3.明确独立储能商业运营后的入市要求。4.建立独立储能容量电价机制。5.明确独立储能容量电价属于临时性支持政策,有效期12个月。

https://mp.weixin.qq.com/s/x8An9Yysb1kwx75o7D5POw

2、云能投、三峡等,获得云南1.79GW风、光项目

近期,云南省各地级市、州陆续公布了179万千瓦的风电、光伏项目的指标分配情况,包含87万千瓦风电项目、91.8万千瓦光伏项目。其中,云南能投、三峡、大唐的规模相对较大。

https://mp.weixin.qq.com/s/rZ2hVeE1UAyTGIgkzNnTiQ

3、河南:深度调峰交易买方调整为集中式风电和光伏等

1月29日,国家能源局河南监管办公室发布关于修订完善河南省电力调峰辅助服务规则部分条款的通知。根据通知,调整深度调峰交易买方成员。深度调峰交易买方调整为集中式风电和光伏,省内10(6)千伏及以上电压等级并网的分散式风电、分布式光伏(不含扶贫项目)及统调公用燃煤机组。

https://mp.weixin.qq.com/s/P-Ghihlj0f07FTVeTaEDwQ

4、华方信智能科技中标阿特斯海外硅片生产基地自动化项目

华方信智能科技喜迎2024年第一份中标喜报,成功中标阿特斯泰国5GW太阳能硅片生产基地自动化项目,收获2024年首个千万级订单,喜迎新年开门红。

https://mp.weixin.qq.com/s/DjqvsAh2SNYjvpGQn2DILQ

5、国家能源局:加快构建新能源占比逐渐提高的新型电力系统方面

1月29日,国家能源局公布关于政协第十四届全国委员会第一次会议第00384号(资源环境类024号)提案答复的函。文中表明,能源局积极支持稳步推进新能源开发利用;高度重视“气象+能源”融合发展,努力提高能源系统应对气候风险的能力;加快构建新能源占比逐渐提高的新型电力系统,推动清洁电力资源大范围优化配置;发挥需求响应补充作用,加快推进储能技术发展。

https://mp.weixin.qq.com/s/-HRo_JZWM85aDIiRs3kI6g

6、内蒙古:鼓励风光项目利用露天矿排土场、采煤沉陷区土地

1月29日,内蒙古自治区人民政府关于印发自治区2024年坚持稳中求进以进促稳推动产业高质量发展政策清单的通知,通知指出,在符合国土空间规划等前提下,支持风电光伏项目使用未利用土地,对使用戈壁、荒漠等未利用地的,不占压土地、不改变地表形态的,按原地类认定。项目永久性建筑用地部分需办理建设用地审批手续。鼓励风电光伏项目利用露天矿排土场、采煤沉陷区土地。对于因采煤沉陷无法恢复的农用地,根据变更调查技术规程标准,符合变更条件的按现状调查,上报国家予以变更。

https://mp.weixin.qq.com/s/5kGojMC9xzNXbZiKAFSY_w

7、这家企业首条10万吨高纯多晶硅产线实现量产

近日,合盛硅业光伏一体化全产业链园区多晶硅生产取得重大突破,年产20万吨多晶硅项目第一条10万吨生产线顺利实现高品质量产,已产出满足下游N型电池用料需求的高纯多晶硅,另一条10万吨生产线正处于最后的量产试车准备阶段,计划于2024年2月开始联动试车。

https://mp.weixin.qq.com/s/1lpMmSDDXueTcUISlOGhvw

8、最低0.872元/W,山西国际能源集团702MW组件集采中标候选人公示

1月30日,山西国际能源集团新能源投资管理有限责任公司2023至2024年光伏组件集中采购项目中标候选人公示,天合光能、阿特斯中标。

此次招标共分为2个标段,预估采购总容量为702MW。其中,标段1中标单价为0.872元/W,标段2中标单价为0.877元/W。

https://mp.weixin.qq.com/s/O1Snc7BfaywwUnxYiJwZ1Q

9、超29亿元,2024年第一个TOPCon电池长单签约

1月30日,麦迪科技发布公告称,公司全资子公司麦迪电力科技(苏州)有限公司(以下简称“麦迪电力”或“卖方”)与赛拉弗能源集团股份有限公司(以下简称“赛拉弗能源”或“买方”)签订了《光伏电池片产品销售框架合同》,麦迪电力拟向赛拉弗能源供应N型TOPCon单晶电池片合计预计77,700万片,其中2024年预计35,400万片,2025年预计42,300万片。以本合同签订时InfoLinkConsulting最新公布的N型TOPCon电池片价格均价测算,预计合同总金额约为29.22亿元。

https://mp.weixin.qq.com/s/9YoO5ijMajay-43mxhQpMg

10、山东:到2025年新能源和可再生能源装机达到1亿千瓦

1月30日,山东省人民政府印发山东省新型城镇化建设行动方案(2024—2025年)。其中提到,加快推动能源绿色低碳转型发展,到2025年,新能源和可再生能源装机达到1亿千瓦。到2025年,全省新增绿色建筑2亿平方米以上,绿色建筑占城镇新建民用建筑比例达到100%。

此外,每年梳理一批制造业领域亿元以上重点项目,对符合条件的加大金融信贷力度。出台全省企业技术改造升级三年行动方案,每年实施投资500万元以上技改项目1万个左右。

https://guangfu.bjx.com.cn/news/20240131/1359284.shtml

11、新疆阿克苏明确新能源申报路径和流程

1月30日,新疆维吾尔自治区阿克苏地区行政公署发布《关于地区新能源产业项目落地相关政策》,文件指出,市场化新能源项目须根据拟落地县(市)新增用电负荷及是否具备与新建项目相匹配的电网接入、项目用地等条件,确定项目落地情况。

在新能源项目落地路径方面,文件明确,以园区低碳转型路径落地的,由园区申报并明确园区内新落地产业项目年度新增用电规模中绿电需求量、新能源项目建设主体等内容。新能源项目所发电量全部由新增负荷项目进行消纳。需要强调的事项:储能配置规模10%、2小时以上;新能源所生产电量全部由园区新增负荷消纳,负荷退出后园区应及时增补等量新负荷保障新能源正常生产。

https://mp.weixin.qq.com/s/oVVM2dlnlG48Bqlg0Yk_2A

12、河北2024年重点项目清单:风光10.4GW,涉1.8GW海上光伏

日前,河北省印发《2024年省重点建设项目清单》,名单共列项目639个,总投资1.38万亿元,2024 年预计完成投资2200亿元。其中,涉及风电、光伏项目共10.4GW,光伏项目14个、装机规模7.05GW。从业主单位来看,华润、国家能源集团、远景能源、天津中通、国家电投等领衔。

https://mp.weixin.qq.com/s/R9M5PSJi8y_LHSVbZ71LrA

13、n型最低0.82、均价0.9元/瓦,中石油7GW组件集采开标

2月1日,中石油集团公司2024年n型光伏组件集中采购项目开标,共11家企业参与投标,最低报价为0.82元/瓦。

根据招标公告,本次集采仅1个标段,但划分了不同的区域,组件型号要求为N型单晶双面,总容量7GW。本次投标企业较少的原因系中石油要求投标人必须是有效的中国石油天然气集团有限公司供应商资源库中的一级物资制造商。

https://mp.weixin.qq.com/s/4N9Xh-lmFEDlrP8lOKQj5A

14、山东中雅供应链1.3GW组件采购招标

1月30日,山东中雅供应链2024-2025年度(第一批)光伏组件采购项目招标公告发布。

项目分为三个标段,采购规模共计1300MW。第一标段按招标人要求的时间地点提供600Wp以上的单晶双玻双面电池组件,规格为PERC单晶(双面双玻)组件,单晶硅组件全光照面积的光电转换效率须≥21%,采购规模250MWp。第二标段按招标人要求的时间地点提供575Wp以上的单晶双玻双面电池组件,规格为N型单晶TOPCON(双面双玻)组件,单晶硅组件全光照面积的光电转换效率须≥22%,采购规模350MWp。第三标段按招标人要求的时间地点提供710Wp以上的单晶双玻双面电池组件,规格为N型单晶异质结HJT(双面双玻)组件,单晶硅组件全光照面积的光电转换效率须≥23%,采购规模700MWp。

https://mp.weixin.qq.com/s/zwCwgqIRKFfGRlGL9fRhJg

15、北京:2024年国民经济和社会发展计划发布

2月1日,北京市2023年国民经济和社会发展计划执行情况与2024年国民经济和社会发展计划的报告发布。文件提出,要积极稳妥推进碳达峰碳中和。落实应对气候变化国家战略,积极推动能耗双控向碳排放总量和强度双控转变,形成碳达峰碳中和的北京实践。

文件指出,力争建成岱海等4个域外绿电基地,签订京晋绿电入京三年协议,建成投用张北-胜利特高压通道,推进大同-怀来-天津北-天津南特高压通道建设。在产业园区、公共机构和建筑领域推广分布式光伏发电系统,推进农村地区整村光伏发电应用。实施东北热电中心等余热利用改造项目。推进虚拟电厂试点建设。

https://guangfu.bjx.com.cn/news/20240202/1359641.shtml

16、上海:2024年可再生能源和新能源专项资金奖励项目申报和资金拨付

2月1日,上海发改委印发关于做好2024年可再生能源和新能源专项资金奖励项目申报和资金拨付工作的通知。

根据通知,强化项目和资金信息化管理,居民分布式光伏由供电公司代为线上申报;其他类型项目由投资主体自主线上申报。各区发展改革委对符合申报要求的项目单位要通知到位、服务到位,会同电网企业加强对项目类型、奖励强度、并网时间等关键信息的审核,海上风电、光伏电站、光伏建筑一体化等重点项目要现场确认。

https://guangfu.bjx.com.cn/news/20240202/1359731.shtml

17、几经易主、多轮招标,云南蓝禾1.7GW整村光伏PC中标结果公示

近日,云南芒市整市分布式村级光伏电站发电项目PC总承包中标结果公示,招标规模共计1.7GW,划分5个大标段、10个小标段,报价范围集中在2.64~3.4元/瓦之间。本次集采中国能建、中国电建旗下各省级公司均为参与,中标企业仅中铁集团集团一家央企,其余则以民营企业为主。从中标单位可以看到,本次中标的企业则全部为云南省外企业,包括河南、上海、宁波、四川、江西、江苏等地的施工单位。

https://mp.weixin.qq.com/s/UTtpHD9wZNYnBVr118IDTQ

18、光伏98%!2023年全国新能源并网消纳情况

2月2日,全国新能源消纳监测预警中心发布2023年全国新能源并网消纳情况,其中,12月光伏发电利用率97.1%,2023年全年,光伏发电利用率为98%。2022年全年的消纳利用率为98.3%,同比下降0.3个百分点。风力发电利用率为97.3%。2022年全年的消纳利用率为96.8%,同比上升0.5个百分点。

https://mp.weixin.qq.com/s/MjdT_7oQjGUphPY2Q0H-vw

19、天合、阿特斯、晶澳、一道瓜分金开新能1GW组件集采大单

2月2日,金开新能2024年光伏组件集中采购项目中标结果公布,中标企业为天合光能、阿特斯、晶澳科技、一道新能。从中标单价来看,中标均价最低价为0.8764元/W,最高价为0.904元/W。本次光伏组件集中采购总容量为1GW,规格为P型单晶双玻550W及以上组件、N 型单晶双玻580W及以上组件。

https://mp.weixin.qq.com/s/374sziXivggzxc6XQRYuFg

20、中央一号文件:推动农村分布式新能源发展,探索“草光互补”

2月3日,新华社受权发布2024年一号文件《中共中央 国务院关于学习运用“千村示范、万村整治”工程经验有力有效推进乡村全面振兴的意见》。文件特别提出:推动农村分布式新能源发展,加强重点村镇新能源汽车充换电设施规划建设。加强荒漠化综合防治,探索“草光互补”模式。

https://mp.weixin.qq.com/s/34lkWlPK7bEdJg6iwhph4w

【锂电】

1、 特斯拉再降价

前一轮降价不到一个月后,特斯拉再降价;2月1日,特斯拉官方宣布Model Y迎来HW4.0自动辅助驾驶硬件升级。同时,特斯拉还宣布,3月底前下订Model 3/Y/S/X任意车型并交付,年费率可低至2.5%起,下单Model Y指定版本现车立享8000元现金减免。

供需两端共同作用,特斯拉利润空间再压缩。中国国产车型冲击高端市场,根据2023年四季度财报,特斯拉当季度纯电动汽车销量48.5万不及比亚迪52.6万的成绩;随着小米、华为等企业进军高端汽车市场,特斯拉面临更大生存压力。供应链方面,上游锂资源成本及加工费的下降也为特斯拉提供了更多的降价空间,特斯拉的全产业成本控制能力也缓解了降价压力。持续降价将进一步压缩特斯拉的利润空间。

行业出清关键期,车企展开价格内卷。在特斯拉前一轮降价前后,多家车企出台新年降价促销与其展开价格竞争。前几年的快速发展过后,新能源汽车行业增速放缓,行业竞争日益激烈,逐渐进入出清关键期,车企之间价格战拉开序幕。

https://mp.weixin.qq.com/s/qnYAuBgSdinVGiboIanJMg

2、 投资220亿电池材料项目开工

1月28日,贵州江山—瓮福新材料及电子化学品项目正式开工。

该项目由瓮福(集团)有限责任公司、南通江山农药化工股份有限公司(600389)联合打造,位于贵州瓮安经济开发区精细化工园,主要发展现代化工、新能源电池材料及电子化学品等产业,总投资约220亿元,占地5000余亩。

https://mp.weixin.qq.com/s/aTJeVcrjGaT9SywboFS79Q

3、亿纬锂能推出 628Ah 储能电芯和 5MWh 储能系统

1月29日消息,亿纬锂能发布全新一代 Mr 旗舰系列产品“Mr.Big”储能电芯和“Mr.Giant”储能系统,将在今年 10 月和 11 月分别实现全球量产。

Mr.Big 电芯容量为 628Ah,采用创新集流技术和 3T 技术;Mr.Giant 储能系统采用 Mr.Big 方案,相较 314Ah 方案电芯数量减少 50%,连接点减少 50%,系统配件量减少 50%,运维监控量同步减少 50%。

https://mp.weixin.qq.com/s/qYRRLkJau_nZRHN60_wPKQ

4、180 Wh/kg钠电池产品下线,比肩磷酸铁锂

1月28日,在重庆潼南高新区的尼古拉科技产业研究院纳米级固态电池中试生产线上,第一块大容量高能量密度纳米固态钠离子电池中试产品下线。

该款电池基于尼古拉科技产业研究院自主研发的高性能正、负极材料,结合负极表面纳米改性、低温电解液配方和电解液原位固化等先进技术,电池能量密度达到160-180 Wh/kg,和磷酸铁锂电池相当,处于国内领先水平。

https://mp.weixin.qq.com/s/jfrAvlEZswfeJj8j7gOVVw

5、电池巨头再获订单

LG新能源1月26日在监管文件中透露,与日本五十铃汽车签署电动汽车电池供应协议,有效期至2026年年底。LG新能源未披露协议金额。

https://mp.weixin.qq.com/s/LkF1Y3eCGhiKtJNtZtFNmQ

6、日产汽车下场造磷酸铁锂电池

1月28日,据日经新闻报道,日产汽车计划从2026财年起生产电动汽车使用的磷酸铁锂电池。该公司正在日本神奈川县厚木市的研发机构进行开发,并希望借此降低20%-30%的成本。

https://mp.weixin.qq.com/s/OuTyq90C5OwIaWISVJDhLA

7、 宁德时代与滴滴成立换电合资公司

1月26日,滴滴与宁德时代在福建省宁德市宣布正式成立换电合资公司。除成立换电合资公司之外,宁德时代还与滴滴旗下小桔能源形成战略合作意向,将推动在储充一体等更广泛新能源领域的合作。

https://mp.weixin.qq.com/s/79thBodJ3B4XERH-oNluzg

8、恒泰科技1.3GWh大圆柱电池投产

1月28日,恒泰科技46系列全极耳大圆柱电池产线投产仪式上,国内第二条46大圆柱电池量产线正式投产,投产产品为46135-25Ah铁锂全极耳大圆柱电池。据了解,恒泰科技46135大圆柱电池采用了全极耳、双极柱、双防爆阀、全激光焊接等工艺,相比于现有的电池体系,可实现超低电阻、急速泄压以及搭配高稳定化学体系更高的安全性能。

https://mp.weixin.qq.com/s/7cL0RN5YA3mAxa4J0M_rwg

9、 全球最大锂矿山更改定价模式

IGO在1月29日上午发布公告,称公司与天齐、雅保共同拥有的全球最大锂矿山Greenbushes长协包销定价模式发生了更改。

目前,公司将采用发货月上一月的锂盐均价(M-1)来结算。之前的结算方式为采用上一个季度的锂盐均价来计算。公告也表示,由于天齐和雅保在今年上半年的提货量低于预期,因此矿山产量在此期间将略有减少。

https://mp.weixin.qq.com/s/NGHj-PtlbHgtTVE17fzPXA

10、中矿资源:2024年Bikita矿山预计可生产锂辉石精矿和透锂长石精矿各30万吨

1月28日消息,中矿资源披露投资者关系活动记录表显示,公司在津巴布韦Bikita锂矿的200万吨/年透锂长石生产线和200万吨/年锂辉石生产线已达产达标,预计2024年Bikita矿山可生产锂辉石精矿和透锂长石精矿各30万吨。

https://mp.weixin.qq.com/s/kdc45hJOm7tuGn8X4YfvDg

11、纳米级固态钠离子电池中试下线 获3000万元跨界注资

1月28日,在重庆潼南高新区的尼古拉科技产业研究院纳米级固态电池中试生产线上,第一块大容量高能量密度纳米固态钠离子电池中试产品下线。据悉,该款电池基于尼古拉科技产业研究院自主研发的高性能正、负极材料,结合负极表面纳米改性、低温电解液配方和电解液原位固化等先进技术,电池能量密度达到160-180瓦时/千克,和磷酸铁锂电池相当,处于国内领先水平。

https://mp.weixin.qq.com/s/Z4Y56G_Vxt6-YpJkO8FsFw

12、总投资30亿元,年产8万吨钠电正极材料项目落地

1月28日,四川省绵竹市举行湖州超钠新能源科技有限公司规模化储能钠离子电池关键材料产业化项目签约仪式。

资料显示,该项目总投资30亿元,将在绵竹建设8万吨级钠离子电池正极材料的生产基地。项目总规划用地300亩,建成投产后将实现年产值40亿元,年税收1.6亿元。

https://mp.weixin.qq.com/s/BWsnv8cQeMrqt8Z5K9ODmQ

13、20亿元,年产1.5万吨,又一锂电铜箔项目开机

1月27日,江苏欣欣航天新材料有限公司(简称“欣欣公司”)1.5万吨高性能铜箔项目生箔机试验机组开机一次成功。

根据此前消息,欣欣公司新材料项目总投资20亿元,可年产1.5万吨(一期年产0.5万吨)锂电池铜箔产品,填补了江苏省扬州市锂电池原材料领域一项空白。

https://mp.weixin.qq.com/s/aUfwrQG81JvCpj54anjowA

14、宁德时代披露了2023年年度业绩预告

1月31日消息,宁德时代披露了2023年年度业绩预告。官方文件显示,预计宁德时代2023年归母净利润为425亿元~455亿元,同比增长38.31%~48.07%。作为中国和全球动力电池装车量冠军,宁德时代平均日赚1.16亿元~1.25亿元。

https://mp.weixin.qq.com/s/Qb-9ZK8wmebDdMNPVIPVGA

15、时代吉利动力电池项目获批

1月29日,四川经信委发布关于时代吉利(四川)动力电池有限公司时代吉利动力电池生产基地宜宾项目一期(扩建)的节能审查意见。四川经信委原则同意该项目节能报告。

据悉,该项目总投资87000万元。项目购置先进的设备改造零部件、更新生产控制系统对现有生产线设备进行技术升级,并建设一条后工序及模组生产拉线。项目建成后,新增10GWh/年锂离子动力电池的生产能力,全厂达到年产25GWh锂离子动力电池的生产能力。

https://mp.weixin.qq.com/s/DE_vA2J4pew_eMYTEvsMUA

16、10GWh产能,特斯拉美国工厂被曝购买宁德时代设备生产电池

据彭博社2月1日报道,有消息人士透露,特斯拉正在扩大其位于美国内华达州的一处闲置电池厂,并将从宁德时代购买设备来生产电池。报道称,该工厂的初始产能约为10GWh,预计2025年投入运营。

知情人士表示,这家电池厂位于斯帕克斯市,由特斯拉完全控制,且承担100%的成本,宁德时代的员工除了帮助特斯拉安装设备外,并不参与任何生产行为。而据另一位消息人士透露,该工厂将为特斯拉的Megapack产品生产电池,Megapack是特斯拉用于公用事业的电池。

https://mp.weixin.qq.com/s/UjjZBlAbpO_vcnUPIeCzbw

17、曝美国议员要求政府调查福特电池厂涉及的四家中企

据路透社报道,1月30日的一封信称,美国众议院两个委员会的主席要求拜登政府调查四家中国公司,这些公司据称参与了福特汽车计划中的密歇根州电池厂。

该工厂因使用宁德时代提供的技术而遭到美国立法者的抨击。美国“中国问题特别委员会”主席Mike Gallagher和众议院能源与商务委员会主席Cathy McMorris Rodgers敦促美国商务部对他们认为参与“工厂设计、建设和信息技术流程”的四家中国公司进行调查并实施出口限制。

路透社了解的信中并没有提及这些中国企业的名字,因为委员会审查了福特公司上交的机密记录,该机密信息并不允许公开这些公司的身份。

https://mp.weixin.qq.com/s/vsrG0rsCBTrHZVfXr8shog

18、两大巨头将合作开发磷酸锰铁锂等正极材料

2月1日晚,容百科技(688005)发布公告,与韩国电池巨头签署《联合研究与开发协议》,围绕磷酸锰铁锂、无前驱体正极材料和中镍高电压等材料领域,开展全面深度的合作。

https://mp.weixin.qq.com/s/fQAJl75HgYMOeUX0FPq7Ew

19、宁德时代将为保时捷提供电池

1月26日,CNMO注意到,保时捷旗下全新Macan EV车型的100kWh电池包由中国电池企业宁德时代供应,最大续航里程(WLTP城市工况)超780km。该车型基于800V高压架构PPE纯电平台开发,可以实现400V/800V的组合充电。

https://mp.weixin.qq.com/s/4quJYuVLO9t2gWCkubn6Vg

20、投资20亿,赣锋锂业拿下又一电池基地

1月30日上午,南昌赣锋锂电科技有限公司(下称“南昌赣锋”)拿下三宗位于江西南昌新建经济开发区的工业用地,合计约606.5亩,成交价合计约1.55亿元。

https://mp.weixin.qq.com/s/_D3nMat7sgukgJ63xh2qoA

21、大众将推迟电池部门IPO计划

因电动汽车需求放缓,叠加首次公开募股(IPO)市场于2023年行至十年来新低,大众决定暂停其电池部门的上市计划。

大众表示,因PowerCo正面临着能否大规模生产电池的疑问,该公司已不再优先考虑出售股权或在今年或明年将PowerCo业务上市。据知情人士称,情况仍在变化,如果市场好转,大众仍有可能推进该计划。大众表示,电动汽车的增长速度没有预期的那么快,但投资者对PowerCo的兴趣仍然很高。

https://mp.weixin.qq.com/s/bLlMdDE75uVoX7YWHQUoQQ

22、上汽集团:半固态电池将率先在智己L6等新品上实现量产应用

1月28日消息,据媒体报道,上汽集团此前在互动平台表示:今年起,半固态电池将率先在智己L6等新品上实现量产应用。

https://mp.weixin.qq.com/s/Se-d-IMpNF0RN7g0DTIm4w

23、年产20GWh储能电芯及系统集成项目落户江苏

1月30日,总投资近80亿元的巨臣新能源年产20GWh储能电芯及系统集成、国润储能年产20万㎡全氟磺酸离子膜及1GWh液流电池、苏州西丽卡年产2万吨电子级硅溶胶及衍生品三个项目成功签约落户江苏洋口港经济开发区。

https://mp.weixin.qq.com/s/z2CgxirKOluyjYKjKX8DkQ

24、浙江冠盛东驰成立固态电池研究院

1月30日,浙江冠盛东驰能源科技有限公司(以下简称“冠盛东驰”)固态电池研究院成立仪式暨首席科学家聘任仪式在吉林省东驰新能源科技有限公司(以下简称“东驰能源”)举行。

公开资料显示,冠盛东驰是由冠盛股份与东驰能源组成的合资公司。冠盛东驰优先推出半固态锂电池,并逐渐向准固态、全固态锂电池发展,目前主打产品为半固态磷酸铁锂电池,100-314Ah方形铝壳半固态磷酸铁锂电池。

https://mp.weixin.qq.com/s/nz4Mu-9NeYcXb9Xm0VCeLw

【风电】

1、重磅!风电叶片、主轴承、齿轮箱、发电机、变流器出货量Top3出炉

2024年1月27日,中国风能新春茶话会在北京成功召开。CWEA预计, 2024年陆上风电新增装机约65-70GW,海上风电新增装机约10-15GW;2025年陆上风电新增装机约70-75GW,海上风电新增装机约15-20GW。到2030年,年新增装机容量有望超过2亿千瓦。

风电产业加快出海。CWEA统计,2023年,中国风电整机出口国内品牌出口量4.7GW。从产业上下游来看,风机零部件中国制造占比日益提高。其中,发电机占比65%,叶片占比60%,齿轮箱占比64%,变流器占比68%,铸件占比77%主控系统占比59%,变桨系统占比59%;

风机降幅平稳。CWEA统计,2023年陆上不含塔筒价格1509元/kW,同比下降15%,海上不含塔筒价格微降至3101元/kW;2023年中标价格在1000-1400元/kW区间的项目,数量占比17.1%。1400-1900元/kW的风机中标价格所在项目约占65.7%,超过一半。以6.5MW机组为例,投标价格低于1400元/KW的项目,整机企业已经没有利润。行业人士提出,“有30%的项目招标风机是赔本的”。

本届风能茶话会发布了包括叶片、主轴承、齿轮箱、发电机、变流器等零部件环节供应商出货量Top3。叶片出货量TOP3:中材科技、时代新材、明阳智能;主轴承出货量TOP3:FAG、SKF、洛轴;齿轮箱出货量TOP3:南高齿、德力佳、南方宇航;发电机出货量TOP3:中车永济、中车株洲、湘电动力;变流器出货量TOP3:阳光电源、禾望电气、瑞能电气。

https://news.bjx.com.cn/html/20240129/1358535.shtml

2、1.9亿!504MW浙江华能海上风电EPC大单公示

1月26日华能玉环2号海上风电项目EPC总承包中标结果公示,中国电建集团华东勘测设计研究院有限公司中标,中标价51.9亿元。项目位于浙江台州市玉环市海域,风能资源较丰富,其开发建设符合国家可再生能源中长期发展规划的要求,符合浙江省风电发展规划的要求。

玉环2号海上风电项目场区中心点离岸距离34km,水深36~40m。场区呈平行四边形,东西长4.0km,南北宽9.8km,场区面积41.9km2,可选35个机位,拟采用单机容量12MW及以上风机机组(暂定6台18MW科技示范机型),总规模容量504MW,装机容量不得低于504MW,鼓励投标人在政策允许及成本可控的情况下向520MW级靠拢。新建一座220kV陆上计量站。204MW采用工频输电方案,300MW采用柔性低频输电方案。柔性低频输电方案则风机、变压器、海上升压站、66kV电缆、220kV电缆、保护等需全部采用低频,变频站采取了降压-变频-升压的M3C拓扑结构。

《浙江省能源发展“十四五”规划》提出:着力打造百万千瓦级海上风电基地,到2025年,浙江省风电装机达到641万千瓦以上,其中海上风电新增装机455万千瓦以上,力争达到500万千瓦,在宁波、温州、舟山、台州等海域,打造3个以上百万千瓦级海上风电基地。根据浙江省2024年拟新增省重大产业项目名单可知,新增省重大产业项目名单实施类90个,2个风电类装备项目入选。近日504MW浙江台州华能海上风电EPC大单落地以及温州600MW海上风电项目获核准正是浙江大力发展海风,逐步落地的例证。

https://news.bjx.com.cn/html/20240129/1358593.shtml

3、94.2亿元!金风科技浙江600MW海上风电项目获核准

近日,浙江省温州市瑞安市人民政府发布《关于瑞安2号海上风电项目核准的批复》。该项目业主为瑞安润洋新能源有限公司(金风科技旗下子公司)。据了解,瑞安2号海上风电项目总装机容量60万千瓦,总投资约94.2亿元,其中项目资本金为18.9亿元。项目风电场拟用海位于瑞安市东部海域,场址中心离岸距离约71千米,水深33~36米,涉海面积约66.2平方千米。集控中心拟用海位于瑞安市丁山三期围垦北区历史围填海区。

https://news.bjx.com.cn/html/20240201/1359407.shtml

4、800MW百亿项目!宁德时代福建海风项目获正式核准

1月29日,福建省发改委发布《关于同意宁德深水A区海上风电场项目核准的批复》。项目单位:福建润时海上风电有限公司。建设地点位于宁德霞浦东侧海域,陆上集控中心位于霞浦经济开发区渔洋里片区。项目建设规模及主要建设内容为800兆瓦,并建设500千伏海上升压站、500千伏陆上集控中心、配套储能、控制保护和辅助工程等。项目总投资为129.875亿元,其中项目资本金占总投资的比例为20%,由项目单位出资,其余申请银行贷款解决。项目股东构成及出资比例情况为:时代绿色能源有限公司(宁德子公司)占股96%,福建闽东电力股份有限公司占股3%,中国电建集团福建省电力勘测设计院有限公司占股1%。

https://news.bjx.com.cn/html/20240129/1358626.shtml

5、三峡集团“落子”环渤海海上风电基地!

1月30日,三峡能源发布《中国三峡新能源(集团)股份有限公司关于设立三峡集团天津能源投资有限公司暨关联交易的公告》。根据公告显示,三峡能源拟与中国长江电力股份有限公司、三峡资本控股有限责任公司在天津设立合资公司三峡集团天津能源投资有限公司(最终以企业登记 注册的名称为准),全方位布局在津业务,重点聚焦环渤海海上风电基地开发,推进新能源项目开发建设。三峡能源、长江电力与三峡资本以货币出资分别认缴 5.1 亿元、3.4 亿元、1.5 亿元, 占合资公司注册资本的比例分别为 51%、34%、15%。

https://news.bjx.com.cn/html/20240130/1358872.shtml

6、河北省发布2024年重点风电建设项目名单!

1月31日,河北省发改委发布关于印发2024年省重点建设项目名单的通知。《通知》显示,河北省2024年省重点建设项目名单项目共计639项,总投资1.38万亿元,2024年预计完成投资2200亿元。包含远景能源以及大金重工的风电设备制造基地项目在内,河北省2024年重点项目中共包含15个风电项目。

https://news.bjx.com.cn/html/20240201/1359481.shtml

7、安装44台明阳10MW+!这个海上风电项目,全容量并网!

近日,根据明阳智能公开信息,明阳阳江青洲四海上风电项目首批风机于2023年12月全容量并网,目前已发电7231 万度,约等于8.7万居民的年总用电量。明阳阳江青洲四海上风电场项目,位于广东省阳江市阳西县沙扒镇青洲海域,用海面积73.69平方公里,水深45~47米,中心离岸约69千米,是目前已建成国内离岸距离最远、水深最深的近海深水区海上风电项目。

该项目总装机容量500MW,采用明阳自主研发的44台固定式风力发电机组,其中MySE11-230机组25台、MySE12-242机组19台。项目每年可提供清洁能源发电量约18.3亿千瓦时,节约57万吨标准煤,减排二氧化硫1.1万吨,减排二氧化碳140万吨。

https://news.bjx.com.cn/html/20240201/1359422.shtml

8、挺近深远海风电!又一央企巨头来袭

近日,华电新能源集团股份有限公司深远海海上风电规划布局方案研究批次评标结果公示。预示着华电集团开始深远海海上风电布局。公示结果显示,该项目中标侯选人第1名为中国水利水电建设工程咨询有限公司,投标报价395万元。

https://news.bjx.com.cn/html/20240131/1359074.shtml

9、加码国际化战略!明阳与AP Power达成海上风电和绿氢合作意向

近日,菲律宾新能源投资公司AP Power董事长Michael Chen一行莅临明阳集团中山总部,与明阳集团董事长兼CEO张传卫展开座谈,双方围绕全球能源转型背景下菲律宾海上风电市场布局和合作前景展开探讨。双方还围绕菲律宾的新能源项目进行深入交流,并就海上风电和绿氢项目达成了合作意向。

作为菲律宾近年新崛起的新能源投资公司,AP Power专注于可再生能源的投资开发,在菲律宾拥有多个项目的开发权,共计6.5GW的装机容量。其产业链业务布局涉及水电、光伏、风电、储能、绿氢和氢化工,目前开工建设两座电站,装机容量合计178MW。AP Power计划在2025年底前实现500MW装机目标,到2030年实现2GW装机目标。

https://news.bjx.com.cn/html/20240131/1359249.shtml

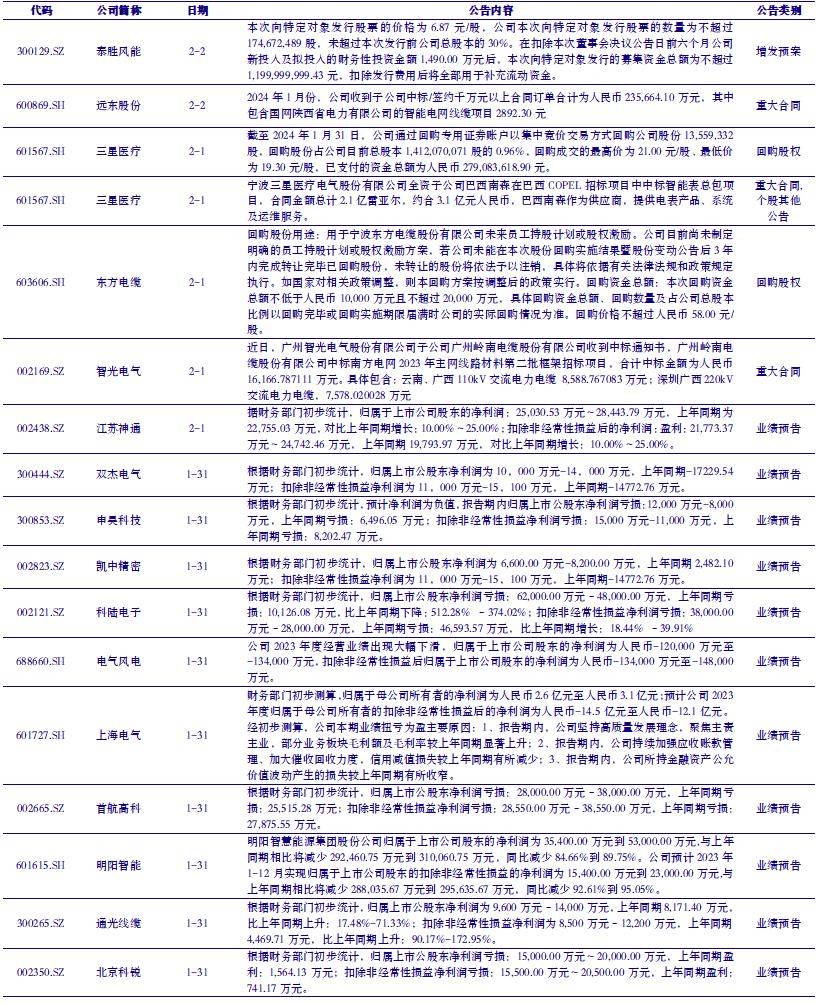

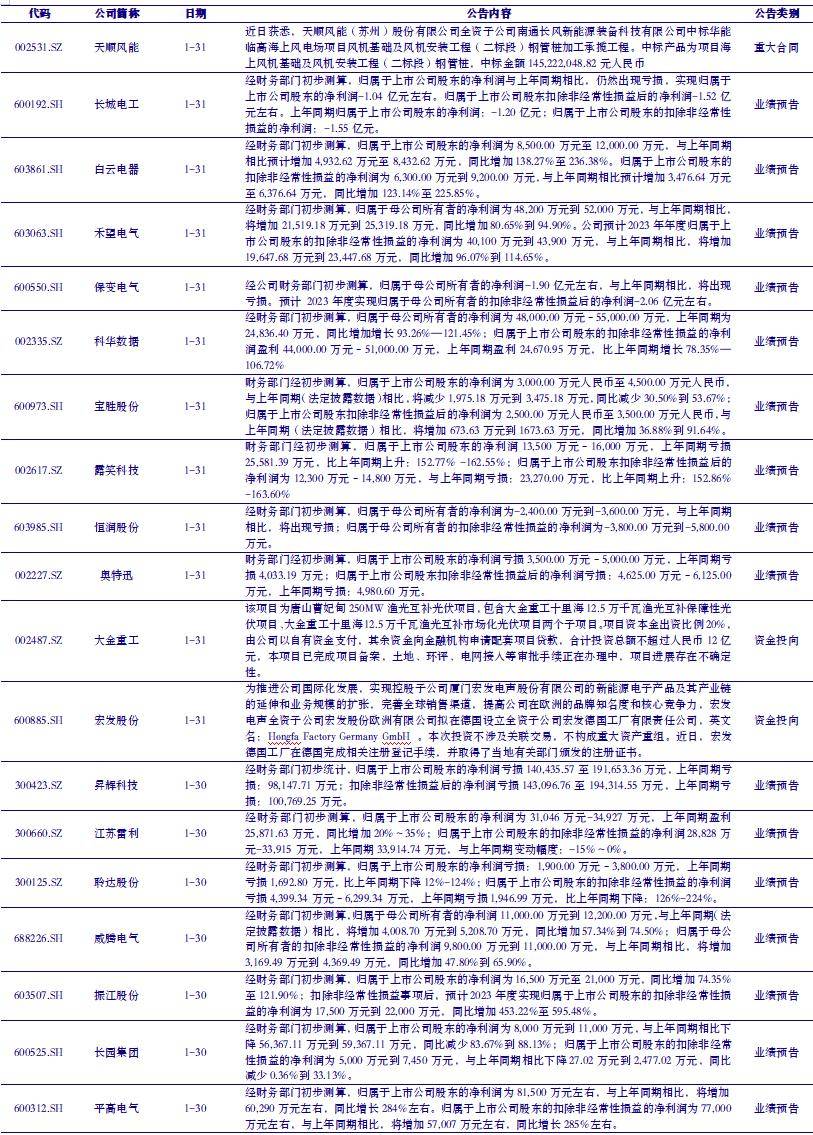

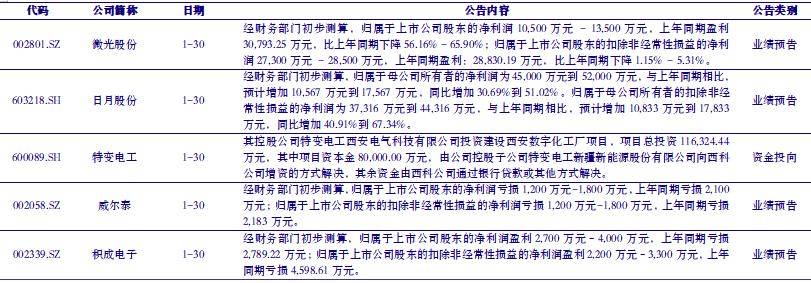

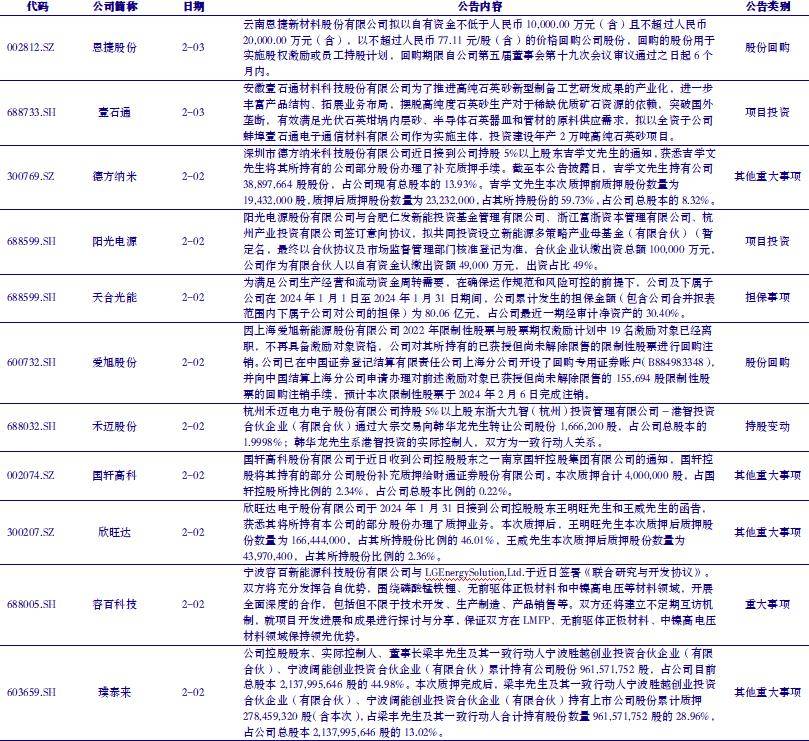

五、重点公告跟踪

上周电新行业的重要公告覆盖资金投向、股权激励、重大合同、增发等多个方面。

表3:电网及风电重点公告

表4:光伏、储能及锂电重点公告

六、风险提示

1、行业政策不及预期的风险;

2、新能源车销量不及预期的风险;

3、电力需求下滑或新能源发电消纳能力不足的风险;

4、资源品或零部件短缺导致原材料价格暴涨、企业经营困难的风险;

5、新技术进展不及预期的风险;

6、竞争加剧导致产品价格持续下行的风险;

7、海外政局动荡、海外贸易环境恶化带来的政策风险。

如需获取报告全文,请联系您的客户经理,谢谢!

1、【银河电新】行业周报_电新行业_2023风光新增装机76GW、217GW,创历史新高

2、【银河电新】行业周报_电新行业_甘肃-浙江特高压直流工程进入可研评审,电芯或进入0.3元Wh时代

3、【银河电新】行业周报_电新行业_国网年初会议首提打造“数智化坚强电网”,光储领涨新能源板块

4、【银河电新周然团队】电新行业_2024年度投资策略:思“变”求远,向“新”而行

本文摘自:中国银河证券2024年2月5日发布的研究报告《【银河电新】行业周报_中电联预计2024年全国用电量同比增长6%左右》

分析师:周然

研究助理:黄林、段尚昌

评级体系:

行业评级体系

未来6-12个月,行业指数相对于基准指数(沪深300指数)

推荐:预计超越基准指数平均回报20%及以上。

谨慎推荐:预计超越基准指数平均回报。

中性:预计与基准指数平均回报相当。

回避:预计低于基准指数。

公司评级体系

未来6-12个月,公司股价相对于基准指数(沪深300指数)

推荐:预计超越基准指数平均回报20%及以上。

谨慎推荐:预计超越基准指数平均回报。

中性:预计与基准指数平均回报相当。

回避:预计低于基准指数。

法律申明:

本公众订阅号为中国银河证券股份有限公司(以下简称“银河证券”)研究院依法设立、运营的两个研究官方订阅号之一(另一为“中国银河宏观”)。其他机构或个人在微信平台以中国银河证券股份有限公司研究院名义注册的,或含有“银河研究”,或含有与银河研究品牌名称等相关信息的其他订阅号均不是银河研究官方订阅号。

本订阅号不是银河证券研究报告的发布平台,本订阅号所载内容均来自于银河证券研究院已正式发布的研究报告,本订阅号所摘录的研究报告内容经相关流程及微信信息发布审核等环节后在本订阅号内转载,本订阅号不承诺在第一时间转载相关内容,如需了解详细、完整的证券研究信息,请参见银河证券研究院发布的完整报告,任何研究观点以银河证券发布的完整报告为准。

本订阅号旨在交流证券研究经验。本订阅号所载的全部内容只提供给订阅人做参考之用,订阅人须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本订阅号的内容可以取代自己的独立判断。在任何情况下本订阅号并不构成对订阅人的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证,银河证券不对任何人因使用本订阅号发布的任何内容所产生的任何直接或间接损失或与此有关的其他损失承担任何责任,订阅号所提及的任何证券均可能含有重大的风险,订阅人需自行承担依据订阅号发布的任何内容进行投资决策可能产生的一切风险。

本订阅号所载内容仅代表银河证券研究院在相关证券研究报告发布当日的判断,相关的分析结果及预测结论,会根据银河证券研究院后续发布的证券研究报告,在不发出预先通知的情况下做出更改,敬请订阅者密切关注后续研究报告的最新相关结论。

本订阅号所转发的研究报告,均只代表银河证券研究院的观点。本订阅号不保证银河证券其他业务部门或附属机构给出与本微信公众号所发布研报结论不同甚至相反的投资意见,敬请订阅者留意。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号发布的本图文消息仅面向银河证券客户中的机构专业投资者,请勿对本图文消息进行任何形式的转发。若您并非银河证券客户中的机构专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。

本订阅号所载内容的版权归银河证券所有,银河证券对本订阅号保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字、影像等)的复制、转载,均需注明银河研究的出处,且不得对本订阅号所在内容进行任何有悖原意的引用、删节和修改。

投资有风险,入市请谨慎。